Введение

Пожалуй, ни один из инструментов современного финансового рынка, кроме, конечно, самих денег не может сравниться по своей истории и значению с векселем. Именно развитие вексельного обращения привело к обезналичиванию всех денежных расчетов: вытеснению из денежного обращения металлов – золота и серебра, замена эквивалентов менового оборота бумажными символами. Вексель послужил основой создания других видов платежей и расчетов – банкнот, чеков, аккредитивов. Развитие разнообразных инструментов рынка ценных бумаг – акций, облигаций, депозитных сертификатов и их производных, шло так же на базе векселя.

Векселя активно использовались и используются в международных расчетах и внутренних сделках стран. Промышленникам и коммерсантам векселя дают возможность оплачивать свои покупки с отсрочкой платежа – быть средством оформления и обеспечения кредитов как коммерческих, так и банковских.

Коммерческие банки сегодня – наиболее открытые и надежные участники вексельных операций, выступающие одновременно в качестве векселедателей и активных операторов вексельного рынка. Этому в значительной степени способствует усиление контроля и регулирование вексельных операций со стороны Центробанка РФ. Банки налаживают не только вексельный кредит, но и организовывают взаимоучет векселей. При помощи вексельного обращения делаются попытки решения неплатежей предприятий.

Вексель для банков – это средство привлечения ресурсов, успешно заменяющее ввиду своей гибкости, универсальности и надёжности, обеспечиваемой индоссаментами более неудобные из-за необходимости государственной регистрации облигации и депозитные (сберегательные) сертификаты. Стремление коммерческих банков расширить операции с ценными бумагами стимулируются, с одной стороны, высокой доходностью этих операций, с другой - относительным сокращением сферы эффективного использования прямых банковских кредитов.

В последние несколько лет на российском вексельном рынке наблюдается стремительный рост числа участников, увеличение объёмов вексельной массы, расширение спектра предоставляемых профессиональными участниками услуг. К сожалению, уровень правовой проработки некоторых вопросов не всегда отвечает потребностям и интересам контрагентов, что порождает многочисленные трудности. Отчасти это объясняется недостаточной разработанностью соответствующей правовой базы, отчасти - ошибками самих участников вексельного обращения при применении существующих норм.

В данной работе рассматриваются преимущества применения вексельных операций, как выхода из кризиса неплатежей и недостатка оборотных средств. Целью данной работы является изложение особенностей векселя и вексельного кредита. Задача работы заключается в том, чтобы показать, что вышеупомянутые проблемы можно решить с помощью вексельных операций.

Сегодня вексельное обращение в России получило большой размах, и стало выходом из кризисных ситуаций для многих предприятиях, и именно поэтому актуальность данной темы бесспорна.

I. Сущность векселя, вексельного обращения

1. История векселя.

Исторически возникновение векселя относится к античности. Первые упоминания связаны с Древней Грецией, в которой наблюдались очень прочные связи между менялами в разных городах. Недостаток наличных монет, а также соображения безопасности в длительных переходах привели к тому, что купец получал расписку от одного менялы в том, что он получит долг в другом месте у другого менялы, а затем по этой расписке меняла сможет вернуть себе деньги у выдавшего расписку.

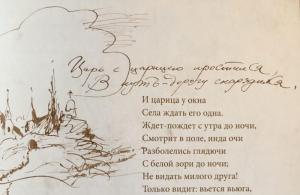

По сути своей подобная расписка являлась переводным векселем. Такие векселя широко использовались в Италии с середины XII до середины XVII в., когда она считалась центром хозяйственной и финансовой деятельности, а поэтому Италия и считается родиной векселей. Если сначала вексель гарантировал получение наличных денег в другом месте, то позже он стал выступать фактом обмена товара на деньги, которые продавец получал позднее с учётом или без учёта задержки - беспроцентный и процентный вексель. Примером первого, дошедшего до наших дней, векселя служит процентная расписка 1339г.:

В 1569г. в Болонье появился первый вексельный устав, закрепивший правила использования векселя. Дальнейшее развитие вексель получает во Франции, где он начинает применятся как средство платежа и неотъемлемая часть договора, что было закреплено в полном своде экономических законов “Code de Commerce” 1808г.

Далее, в 1848г. прусским правительством принимается Общегерманский Вексельный Устав, по которому вексель разрешается использовать в отрыве от торговых сделок исключительно как долговую ценную бумагу. Именно этот устав берется за основу вексельного законодательства Швеции в1851г., Финляндии в 1858г., Сербии в 1860г., Бельгии в 1878г., Норвегии в 1880г., Италии в 1882г.

Таким образом конце XIX в. появились предпосылки для создания единого вексельного устава. И вот 7 июня 1930г. в Женеве была принята конвенция, унифицировавшая основные нормы международного вексельного права, которые действуют и по сей день. Единообразный вексельный закон, принятый в Женеве обязал каждую страну-участницу его придерживаться в создании местных законов. К Женевской конвенции присоединились: Германия, Австрия, Бельгия, Бразилия, Колумбия, Дания, Польша, Эквадор, Испания, Финляндия, Франция, Греция, Венгрия, Италия, Япония, Люксембург, Норвегия, Нидерланды, Перу, Швеция, Швейцария, Чехословакия, Турция, Югославия, СССР. Однако такие страны, как Англия, Австралия. Израиль, Канада, Кипр, США, Филиппины, ЮАР и др. (всего 12) основывают свою деятельность на английском законе о переводных векселях (1882г.) отличном от Женевского.

В России вексель начал действовать в эпоху Петра I из-за опасности перевозки денег из одного города в другой. Эти векселя имели название казначейские. В 1709г. был опубликован первый вексельный устав. Затем в 1832г. появляется Устав о векселе, вошедший в Свод законов 1857г. Третий российский вексельный устав принимается в 1902г. по аналогии с германским 1848г., что заметно оживляет вексельное обращение в дореволюционной России. В ту пору существенным отличием российских векселей была долгосрочность (до 12 мес.), в отличие от западных обязательств (до 3-х месяцев).

В 1917г. вексельное право было ликвидировано, и только в 1922г. в период НЭПа появляется Положение о векселе, как о форме предоставления коммерческого кредита для торговых сделок. Во время кредитной реформы 1930-1932гг., обусловившей переход к политике централизации планирования и государственного регулирования экономики, вексельное право вновь было ликвидировано.

Постановлением от 7 августа 1937г ЦИК и СНК СССР утвердил ратифицированную в 1936г. Женевскую конвенцию, которая определила вексель как строго формальное, безусловное, абстрактное, денежное и передаваемое обязательство. Важным положением этой конвенции явилась также солидарная ответственность всех заинтересованных по векселю лиц, что было узаконено ещё в 1673г. во Франции. Однако векселя на внутрироссийском рынке до 1990г. не использовались.

Лишь 19.06.1990г. постановлением Совета Министров СССР “Положение о ценных бумагах” векселя были “реабилитированы”. Далее в 1991г. постановлением Президиума Верховного Совета РСФСР “О применении векселей в хозяйственном обороте РСФСР” было разрешено предприятиям, организациям, учреждениям и предпринимателям осуществлять поставку продукции (выполнять работы, оказывать услуги) в кредит с взиманием с покупателей (потребителей, заказчиков) процентов, используя для оформления таких сделок векселя (при этом в качестве нормативной базы впредь до принятия соответствующего законодательства предлагалось использовать “Положение о переводном и простом векселе” 1937г (Женевская конвенция).

Затем принимается еще ряд нормативных документов фактически являющихся окончательным на сегодня утверждением Женевской конвенции на всей территории Российской Федерации.

2. Вексель как кредитно-расчетный инструмент.

Вексель, как инструмент кредитно-расчетных отношений явился результатом многовекового развития товарно-денежного хозяйства.

Как уже говорилось, его появление было связано с необходимостью перевода денег из одной местности в другую, а так же при обмене монет, имеющих хождение в одной местности, на валюту другого государства. Это порождало множество затруднений: риск быть ограбленным, запрет на вывоз монет за пределы страны, где они чеканились, да и просто физические трудности перехода из-за громоздкости монет.

Как выход из создавшегося положения появилась сделка, связанная с переводом и обменом денег и состоявшая во внесении определенному лицу суммы денег в одном месте с обязательством последнего уплатить такую же сумму в другом месте монетой, имеющей хождение в том месте, т.е. вексельной сделки (от немецкого Wechel – обменивать, менять).

Толчком к развитию вексельных отношений послужила практика банкиров, менял средневековой Италии. Купец, отправляясь на ярмарку и не рискуя брать с собой большую сумму наличных денег, обращался к своему банкиру, вносил деньги и получал от него письмо банкиру в месте назначения с просьбой о выдаче эквивалентной суммы.

Так появляются три участника вексельных отношений:

A ремитент (векселедержатель) – владелец векселя, имеющий право на платеж по векселю.

A трассант (векселедатель) –лицо, выдавшее вексель.

A трассат (плательщик).

Отношение этих трех сторон оформлялось документом (траттом), который служил, с одной стороны, удостоверением личности ремитента, как лица, которому в определенном месте должен быть произведен платеж, с другой же стороны - он имел доказательства его права требования.

Вексель выполняет две главные функции: кредитную и расчетную.

Рассмотрим расчетную функцию векселя. В сущности, позволяя векселедателю рассчитываться, выпускать векселя в обращение, вексель выступает как средство расчетов, т.е. заменяет деньги, важнейшей функцией которых является то, что они могут быть средством обращения.

Мы наблюдаем эволюцию: деньги в части заменили бартер, натуральный обмен, отделив акт продажи от акта покупки, - вексель в части заменил деньги, отделив акт платежа от акта получения денег.

Вексель - финансовый документ - письменное долговое обязательство строго установленной формы, дающее его владельцу (векселедержателю) бесспорное право по истечении срока требовать с должника уплаты обозначенной денежной суммы. Вексель в настоящее время является одним из важнейших инструментов расчетов и кредитования, используемых в международной торговле. Различают простые и переводные векселя.

Простой вексель - финансовый документ, выписывается и подписывается должником.

В простом векселе согласно Женевской конвенции должны быть указаны место и время выдачи векселя, сумма, срок и место платежа, имя владельца векселя, подпись векселедателя. Экспортер, поставляя товар на условиях коммерческого кредита, передает импортеру (через банк) товарораспорядительные и другие документы, против получения от него простого векселя. По истечению срока кредита, а следовательно и срока простого векселя, экспортер предъявит его импортеру-должнику и получает указанную в нем сумму за проданный на условиях коммерческого кредита товар.

Переводный вексель (тратта) - финансовый документ, выписывается и подписывается кредитором (трассантом) и представляет собой приказ должнику (трассату) об уплате в указанный срок обозначенной суммы третьему лицу (ремитенту). В траттах, выставляемых российскими организациями, ремитентом обычно выступает уполномоченный банк, клиентом которого является предприятие- поставщик. Иностранные поставщики в качестве общего правила указывают в своих траттах кредитующие их банки. Чтобы приказ кредитора - трассанта имел силу, должник- трассат должен подтвердить свое согласие произвести платеж в указанный срок. Такое согласие выражается в письменной форме на лицевой стороне векселя, называется акцептом. Существенные особенности векселя - абстрактность и бесспорность. Вексель - оборотный финансовый документ.

Вексельное законодательство предусматривает порядок передачи векселей: на оборотной стороне делается специальная надпись - индоссамент. Он может быть нескольких видов: именным, безоборотным, перепоручительным. Вексельное обязательство может быть гарантировано банком (полностью или частично) в виде специальной надписи на лицевой стороне векселя, которая получила название Аваля, и дается на одно из лиц, ответственных по векселю.

Форма векселя, порядок его выставления, оплаты, обращения, права и обязанности сторон и все прочие вексельные правоотношения регулируются нормами вексельного законодательства. В соответствии с Женевской Конвенцией о векселях 1930 г. вексель должен иметь обязательные элементы (реквизиты): вексельную метку - наименование «вексель» в тексте документа; безусловный приказ или обязательство уплатить определенную сумму; наименование плательщика и первого держателя; наименование ремитента; срок и место платежа; дату и место составления документа и подпись векселедателя.

Переводные векселя могут быть выписаны в нескольких экземплярах для того, чтобы застраховаться от их потери при пересылке и своевременно получить платеж.

Дубликаты, составляющие один переводный вексель, обязательно должны иметь порядковые номера, которые проставляются в самом тексте документа, например, «платите по настоящему первому экземпляру». Должник акцептует один экземпляр векселя.

При расчетах в кредит простые векселя используются значительно реже, чем переводные.

Чек - документ, содержащий безусловный приказ владельца текущего счета банку о выплате указанной в нем суммы определенному лицу или предъявителю. Главное назначение чека - быть инструментом распоряжения средствами, находящимися на текущем счете, средством безналичных расчетов. Чек выступает в качестве средства платежа в расчетах по экспорту. Здесь его роль ограничена, так как расчет чеком не будет означать завершения платежных отношений между экспортером и импортером до тех пор, пока сумма чека не будет зачислена на счет экспортера в его банке. Он не является инструментом кредитования. Срок обращения чека ограничен: если оплата происходит в той же стране, то по Женевской конвенции срок его обращения ограничен 8 днями; если оплата осуществляется в другой части света, то 70 днями.

Чек имеет строго определенную форму письменного документа и выписывается на специальном бланке, выдаваемым чекодателю банком или подобным кредитным учреждением.

Текст чека должен содержать следующие основные элементы:

- 1. Наименование «чек» (чековая отметка), выраженное на том языке, на котором он выписан;

- 2. Простое и ничем не обусловленное распоряжение плательщику уплатить указанную на чеке сумму, которое не должно содержать какое-либо условие платежа. Чекодатель несет ответственность за платеж по чеку, но не имеет права ограничивать ее какими-либо пометками на чеке. По «Положению о чеке» сумма чека должна быть указана прописью от руки;

- 3. Наименование плательщика, которым является банк (иной кредитный институт), где чекодатель имеет свой текущий и другие счета. По «Положению о чеке» чекодатель обязан указать на чеке свой счет в банке, с которого должен быть произведен платеж. Он располагает правом выписать чек и в национальной, и в иностранной валюте, но при наличии валютного счета в своем банке;

- 4. Место платежа, которое в большинстве случае совпадает с местом нахождения банка плательщика. Если на чеке специально не указано место платежа, то принято считать место, указанное рядом с наименованием плательщика;

- 5. Дата и место составления (выписки) чека. По «Положению о чеках» необходимо выписать число, месяц и год выдачи чека. Причем месяц выдачи следует указать прописью. Если место составления чека не указано, им принято считать местонахождение чекодателя;

- 6. Подпись чекодателя;

Никакие поправки и исправления не допускаются. Если этот платежный документ не имеет какого-либо из вышеуказанных элементов, он не имеет силы чека.

Различаются несколько видов чеков: предъявительские, именные и ордерные. Предъявительские чеки в международных расчетах не используются, а именные ограничены в распространении.

Чек может передаваться одним лицом другому путем внесения в него передаточной надписи (индоссамента). Индоссамент совершается на оборотной стороне чека и подписывается лицом, сделавшим такую надпись.

Обязуется выплатить определенную сумму денежных средств в строго обозначенный срок. Документ имеет безусловную специфику общепризнанного денежного эквивалента, является ценной бумагой. Главные задачи вексельного документа определены функциями займа и расчета. Расчетная цель векселя представляет собой возможность векселедателя использовать бумагу как замену живым деньгам. Кредитная же функция этой ценной бумаги являет их мерную стоимость, аккумулируя в себе ее денежное выражение. Универсальность расчета посредством вексельных бумаг несет массу преимуществ, исключая такие долгосрочные моменты, как перевод, хранение и перерасчет.

Учитывая международную форму отношений, такой аспект как конвертация валют, тоже идеально упрощается в случае использования вексельных расчетов. Накопительный элемент также помогает векселедателю сберечь наличные денежные средства, вырастив их в оборотном вкладе, в то же время, одалживая аналогичную сумму в виде вексельного обязательства.

Среди нескольких видов векселей международное их применение распространено в аспекте мирового вексельного права. Появление международного векселя вызвано необходимостью рыночных денежных расчетов по обязательствам сторон из разных государств. Экономическая вексельная включает процесс уплаты денег некоторому лицу в одной местности с обязательством на получение этой же денежной суммы другим лицом в иной местности, с учетом конвертации валюты. В начале 20 века попытка унифицировать право ценных бумаг на международном уровне не увенчалась успехом. Но уже в 1930 году состоялось значительное для экономической истории мероприятие - подписании Женевской конвенции о расширении возможностей простого и переводного векселей, что выразилось в:

Единообразном законе об этих бумагах;

Разрешении ограниченных коллизий пакета законов о простой и переводной тратте;

Положении о гербовом сборе по этим видам документов.

По Женевскому соглашению право международного векселя распространено в Европе, Азиатских, Латиноамериканских и Африканских странах. Приложение к международной конвенции, как единый закон, введен в эксплуатацию на территории большинства мировых держав, кроме англосаксов. У которых работает англо-американская позиция вексельных расчетов, базирующаяся на законодательных основах Великобритании, установленных в 1882 году.

Отличительные детали европейской системы траттового права в сравнении с англо-американской

«Вексельная метка» не присутствует в документации англо-американцев.

Европейский вексель более информативен в отношении исполнителей долговых обязательств, американский же ориентирован на презентанта

Способ назначения термина долговой выплаты в женевском документе более детализирован и уточнен.

Вексельное имеет место быть только в европейской международной ценной бумаге. Англо-американский вексель не работает с посредническим авалем.

Ручательство за полное погашение долга в женевском варианте намного выше, чем в англо-саксонском документе.

Передача ответственности векселедержателя третьему лицу возможна только в женевской системе международных долговых договоренностей.

Статус ценности документа в европейском формате имеет ордерную семантику, а в англо–американском исполнении – оборотную ведомость.

Женевские вексельные отношения финансового права разделены на простой и переводной ценный документ. Простой вексель не гарантирует строгое , а лишь только обещание об уплате некоторой суммы денежных средств третьему лицу, с полным отсутствием роли плательщика как такового. Переводный же вексель изначально предполагает абсолютное письменное подтверждение на полную ответственность за вексельную договоренность.

Конвенция о международных вексельных отношениях, как простых, так и переводных – ЮНИСТРАЛ в 1988 году принята Генеральной Ассамблеей ООН. Что помогло урегулировать некие особенности международных векселей в области обозначения договорных сторон (участниками не могут являться граждане одной страны) и определения меток для сглаживания различий между классификацией документов. «Международный простой вексель» (Конвенция ЮНИСТРАЛ) предполагает четкое определение как минимум двух пунктов из четырех ниже перечисленных с их обязательным расположением в разных странах.

1. Локализация выставления документа.

2. Место, соседствующее с подписью векселедателя.

3. Участок, соседствующий с получателем.

4. Расположение совершения платежа.

Вексель (тратта) – это документ, содержащий безусловный приказ кредитора (трассанта) об уплате в указанный в векселе срок определенной суммы денег названному в векселе лицу (ремитенту).

Это письменное долговое обязательство. Ответственность за оплату векселя несет акцептант (импортер или банк). Необходимыми свойствами векселя, обуславливающими его специфику, являются абстрактность, бесспорность, обращаемость. Вексель представляет собой абсолютно абстрактное обязательство, полностью оторванное от оснований его возникновения. По существу, вексель обладает безусловной способностью выступать в качестве всеобщего эквивалента (денежной единицы).

Виды векселей – переводной (тратта), простой, именной, ордерный, предъявительный. Переводной вексель – это ценная бумага, содержащая письменный приказ векселедателя (трассанта), отданный плательщику (трассату) об уплате определенной денежной суммы первому векселедержателю (ремитенту). Переводной вексель представляет собой безусловный приказ. Этот вид векселя является наиболее распространенным. Одна из важных особенностей векселя – индоссамент: передаточная надпись, в соответствии с которой вексель может быть передан любому другому лицу. Индоссамент придает векселю свойство передаваемости. Индоссамент может быть ничем не обусловлен; всякое ограничивающее его условие считается ненаписанным.

Чек представляет собой один из видов ценных бумаг и одновременно один из видов платежных документов.

Чек – это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чекодатель – это владелец банковского счета. Обычно чек выставляется в банк, где чекодатель имеет средства, которыми он может распоряжаться посредством чека. Чек оплачивается за счет средств чекодателя и не может быть акцептован плательщиком. Учиненная на чеке надпись об акцепте считается несуществующей. Чек относится к денежным документам строго установленной формы.

Чек должен иметь ряд необходимых реквизитов, отсутствие которых может привести к признанию чека недействительным и не подлежащим оплате, поскольку чек – это строго формальный документ. Реквизиты чека – наименование документа «чек» (чековая метка); простое и ничем не обусловленное предложение уплатить определенную сумму предъявителю чека (чековый приказ); чековый приказ должен быть безусловным (держатель чека не обязан предъявлять какие-либо документы или выполнять какие-либо обязательства под угрозой признания чека недействительным); указание плательщика (банка), который должен произвести платеж, и указание счета, с которого производится платеж; сумма чека; дата и место его составления; подпись чекодателя.

30. Коллизионные вопросы наследственных правоотношений, коллизионные нормы о наследовании (объемы и привязки)

Наследственное право представляет собой один из институтов гражданского права, под которым понимается совокупность норм, регулирующих отношения, связанные с переходом прав и обязанностей умершего к другим лицам. Наследование – один из важнейших производных способов перехода права собственности. Между наследственным правом и правом собственности существует тесная связь. Предметом наследственного права может быть только то, что может быть предметом права частной собственности. Право собственности имеет примат по отношению к наследственному праву.

Виды наследования – наследование по завещанию и по закону. Наследование по завещанию является основным видом наследования. Исходное начало наследования по завещанию и в континентальном, и в общем праве – это сочетание двух основополагающих принципов: свободы завещания и охраны интересов семьи. Практически во всех государствах завещание понимается как односторонняя сделка, волевой акт наследодателя. Формы же завещания принципиально различны по законодательству разных государств. Попытки частичной унификации наследственного права были предприняты в Гаагской конвенции о коллизиях законов относительно форм завещательных распоряжений и в Вашингтонской конвенции о форме завещаний 1973 г. Однако наследственное право, как и семейное, в очень большой степени обусловлено национальными традициями и обычаями и потому с большим трудом поддается унификации.

Наследование по закону имеет субсидиарное значение. В основном оно осуществляется: в отсутствии завещания; в случае признания его недействительным; отказа наследника по завещанию от принятия наследства; в случае завещания части имущества. Практически во всех странах существует понятие обязательной доли – ограничение принципа свободы завещания в пользу членов семьи наследодателя. Законодательство разных стран поразному определяет очередность наследования по закону и круг обязательных наследников.

Кроме того, принципиальные различия существуют в наследовании движимого и недвижимого имущества. В праве большинства государств закреплены императивные коллизионные нормы о наследовании недвижимости. Порядок наследования такого имущества определяется правом государства места его нахождения. В наследственном праве имеет место расщепление коллизионной привязки для определения режима имущества в зависимости от его категории. Соответственно, используются различные коллизионные принципы для определения применимого права. При наследовании движимого имущества имеет место кумуляция коллизионных привязок: одновременно применяются личный закон наследодателя, закон места составления акта и закон суда. Определение категории имущества (движимое и недвижимое) производится по нормам национального закона (в основном) или международного договора. Поскольку принадлежность вещей к движимым или недвижимым определяется по-разному, это усугубляет проблемы наследственных правоотношений с иностранным элементом. В настоящее время во многих государствах установлен принцип единства наследственного имущества.

Перечислим коллизионно-правовые проблемы наследственного права: 1) определение круга наследников по закону и по завещанию; 2) система наследственного имущества; 3)требования, предъявляемые к форме завещания; 4) разграничение между наследованием движимого и недвижимого имущества; 5) возможность применения принципа единства наследственной массы; 6) вопросы действительности завещания; 7) определение завещательной дееспособности. Общие и специальные коллизионные привязки – закон места нахождения вещи; закон места нахождения недвижимости; личный закон наследодателя; закон гражданства наследодателя в момент его смерти; закон постоянного последнего местожительства наследодателя; закон места составления завещания. Основное значение имеет личный закон наследодателя.

Коллизионное регулирование наследственных отношений в национальном праве закреплено в ГК Республики Беларусь, устанавливающей «цепочку» коллизионных норм. Основная коллизионная привязка наследственных отношений – это закон последнего места жительства наследодателя. Для определения правового порядка наследования недвижимости применяется закон места нахождения имущества. При наследовании белорусской недвижимости, внесенной в государственный реестр Республики Беларусь, применяется только российское право. Определение завещательной правоспособности лица, формы завещания или акта его отмены производится по праву страны места жительства наследодателя в момент составления завещания. Завещание или акт его отмены признаются действительными с точки зрения формы, если она соответствует требованиям права места составления завещания либо праву Республики Беларусь.

Вексель и чек не являются формами международных расчётов, а относятся к средствам платежа. Вексель и чек активно используются при аккредитивной и инкассовой формах расчётов.

Вексель

Например: если у покупателя отсутствуют денежные средства на счёте, то он может рассчитаться с продавцом векселем. Как правило, используется переводный вексель, который выставляется продавцом на банк-эмитент или покупателя (т.е. плательщиком по данному векселю назначается покупатель или обслуживающий его банк).

Продавец может не дожидаться срока оплаты по векселю, он может учесть данный вексель в своём банке или в банке покупателя.

Учёт векселя - это операция, согласно которой банк или иное лицо, не являющееся плательщиком по векселю, покупает вексель . Однако при покупке векселя банк обычно платит меньшую сумму, чем сумма, обозначенная в векселе, поскольку:

банк будет вынужден ждать определённое время, по истечении которого плательщик обязан заплатить

банк обязан будет предпринимать меры, чтобы получить платёж с плательщика. Поэтому при операции учёта векселя банк удерживает процент.

После того как банк учёл переводной вексель (т.е. приобрёл его), он может предъявить его плательщику (т.е. покупателю) для акцепта.

Если покупатель акцептует вексель - это означает, что покупатель обязуется платить по нему в срок, указанный в векселе.

Если покупатель откажется платить по веселю, банк может протестовать вексель в неплатеже. Протест векселя - это специальная процедура, которая совершается нотариусом для установления факта отказа от осуществления платежа по векселю. Взыскание суммы векселя по протестованному в неплатеже или в неакцепте векселю осуществляется в упрощённом порядке.

Задолженность оформленная векселем, более удобна для кредитора (держателя векселя), чем если бы между кредитором и должником был заключён обычный договор займа или кредитный договор.

В некоторых странах протестованный вексель приравнивается к исполнительному документу, т.е. взыскание по нему производится без обращения в суд.

В отличие от иностранных государств, в России получил распространение не переводной, а простой вексель .

При этом как простой, так и переводной векселя могут быть переуступлены другому лицу по передаточной надписи , которая именуется «индоссамент».

Для того чтобы вексель, выданный в одном государстве, признавался в другом государстве, в 1930 году между европейскими государствами была заключена Женевская конвенция о переводном и простом векселе . Эта Конвенция в качестве приложения содержит Единообразный вексельный закон (ЕВЗ).

Государства-участники Конвенции после присоединения к Конвенции обязаны ввести в действие ЕВЗ в своих государствах в качестве национального закона.

РСФСР присоединился к данной Конвенции в 1936 году. В 1937 году на основе Единообразного вексельного закона Постановлением ЦИК и СНК было утверждено Положение о переводном и простом векселе, которое практически дословно воспроизводит текст ЕВЗ.

В настоящее время данное Положение действует па территории России в силу ст. 1 ФЗ «О переводном и простом векселе» 1997 года.

Поскольку в Женевской конвенции 1930 года участвуют все европейские государства, а также ряд латиноамериканских стран, вексельное законодательство стран-участниц конвенции является тождественным, унифицированным.

К Женевской конвенции 1930 года не присоединились страны общего права (Великобритания, США и другие), а также ряд латиноамериканских стран - они сохранили свой тип векселя, основанный на законе Великобритании 1882 года.

Наиболее существенные различия между женевским и англо-американским векселем:

|

женевский вексель |

Англо-американский вексель |

|

Представляет собой обращенное к плательщику предложение уплатить указанную в векселе сумму. Плательщик может принять данное предложение (акцептовать вексель) или нет. |

Представляет собой обращенный к плательщику приказ векселедержателя |

|

Удостоверяет абстрактное обязательство плательщика выплатить держателю векселя определённую сумму. Абстрактность состоит в том, что выдача векселя не зависит от какого-либо основания. В частности, в тексте векселя запрещается помещать какие-либо ссылки на то основание, по которому выдан вексель (например: нельзя писать, что «вексель выдан в качестве платежа за товар (работу, услугу»). Т.е. вексельные обязательства «оторваны» от конкретного контракта, конкретных правоотношений сторон (в этом заключается аналогия с аккредитивом) |

Должен содержать в своём тексте конкретные указания на конкретное основание, по которому выдан вексель (например: необходимо. писать, что «вексель выдан в качестве платежа за поставленную продукцию (совершённую работу, оказанную услугу»). Это не абстрактное, а каузальное обязательство |

ЕВЗ определяет реквизиты векселя, а также обязательства векселедателя, векселедержателя, плательщика, акцептанта, абалиста.

В частности, согласно ЕВЗ вексель должен содержать следующие реквизиты :

вексельная метка - т.е. слово «вексель» , включённое в сам текст документа.

простое и ничем не обусловленное обязательство уплатить держателю векселя определённую сумму (абстрактное обязательство)

наименование плательщика (в простом векселе плательщиком является векселедатель, в переводном - иное лицо)

указание срока платежа

указание на место , в котором должен быть совершён платёж

наименование лица, которому должен быть произведен платёж

указание даты и места составления векселя

подпись векселедателя.

Отсутствие хотя бы одного из данных реквизитов влечёт недействительность векселя.

В 1930 году была заключена ещё одна Женевская вексельная конвенция о разрешении коллизий, возникающих между национальными законами в отношении переводных и простых векселей. Данная Конвенция унифицировала коллизионные нормы государств-участников Конвенции в отношении векселей.

В частности, согласно Конвенции вексельная правоспособность (способность лица обязываться по векселю) определяется его национальным законом . Если этот национальный закон отсылает к закону другой страны, то должен применяться закон этой другой страны (т.е. в данном случае Конвенция исходит из принятия обратной отсылки).

Таким образом, российские граждане и юридические лица вправе обязываться по векселю в соответствии с законодательством России (ст. 18, 21, 49 ГК РФ).

Если по своему национальному закону лицо не обладает способностью обязываться по векселю, то оно тем не менее несёт ответственность в том случае, если подпись была совершена на территории страны, по законодательству которой данное лицо было бы способно отвечать по векселю.

Форма , в которой приняты обязательства по векселю, определяется по закону той страны, на территории которой был выписан вексель.

Таким образом:

вексель, выданный за границей с платежом в России, должен по форме соответствовать законодательству иностранного государства

вексель, выданный в России с платежом за границей, должен по форме соответствовать российскому законодательству.

Даже если вексель выписан в иностранной валюте, то его сумма может быть уплачена в местной валюте (по курсу , установленному на день наступления срока платежа).

Однако вексель может содержать оговорку эффективного платежа в иностранной валюте - в этом случае плательщик обязан платить в той валюте, в которой выписан вексель.

Если местом платежа является Россия, то российские лица-плательщики при осуществлении платежа обязаны учитывать требования российского валютного законодательства.

В Женевской конвенции о коллизиях 1930 года участвуют те же государства, что и в первой Женевской конвенции.

В 1988 году была принята Конвенция ООН о международных переводных и международных простых векселях.

В Конвенции 1988 года сделана попытка создать универсальный вексель, который учитывает требования как женевской модели векселя, так и англо-американского законодательства .

В частности, ряд положений Конвенции противоречат принципу абстрактной природы женевского векселя.

В результате противоречия международного векселя национальному законодательству государств-участников Женевской конвенции Конвенция 1988 года до сих пор не вступила в силу (для вступления в силу данной Конвенции требуется 10 ратификационных грамот, однако её подписали только 5 государств (СССР, США, Канада), а ратифицировали только 2 государства - Мексика, Гвинея).