Для того, чтобы самостоятельно оценить текущее состояние дел в компании и ее перспективность, проанализировав данные баланса, не обязательно быть экономистом. Достаточно освоить набор приемов, относящихся к такой сфере экономической теории как финансовый анализ.

Нужно или не нужно?

Мир бухгалтера изобилует первичными документами, балансами, декларациями, нормативами. Кто-то из них, выполняя свою рутинную работу, мечтает стать квалифицированным и профессиональным бухгалтером, а кто-то уже поднялся до этой планки. Но есть одно «но»: хотя большинство мастеров своего дела, как правило, имеют экономическое образование, только для них понятие «экономика» остается чем-то неизведанным. При этом профессиональный бухгалтер должен «дружить» с управленческим учетом, экономическим и финансовым анализом.

Можно сказать с полной уверенностью, что большинству бухгалтеров доводилось употреблять такие термины как «рентабельность», «ликвидность», «платежеспособность», не разбираясь, какую смысловую нагрузку они несут. И об этом можно только пожалеть, ведь владение теорией и терминологией во многом говорит о профессиональной подготовке специалиста - а она не только служит подспорьем в работе, но и впрямую влияет на размеры зарплаты.

Словарь

Рентабельность (от немецкого rentabel - доходный) - показатель эффективности деятельности предприятия, характеризующий уровень отдачи от затрат и степень использования средств. Комплексно отражает использование материальных, трудовых и денежных ресурсов и природных богатств.

Ликвидность (от латинского liquidus - жидкий, текучий) - способность превращения активов фирмы, ценностей в средство платежа, в деньги, т.е. мобильность активов.

Платежеспособность (от английского solvency, paying capacity) - способность организации полностью выполнить свои обязательства по платежам, исходя из наличия у них денежных средств, необходимых и достаточных для выполнения этих обязательств.

Финансовый учет - учет наличия и движения денежных средств, финансовых ресурсов, основной частью которого является бухгалтерский учет.

Финансовая устойчивость - такое состояние компании, которое гарантирует его постоянную платежеспособность.

Финансовое состояние - способность предприятия финансировать свою деятельность.

Вертикальный анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом.

Горизонтальный анализ - сравнение каждой позиции отчетности с предыдущим периодом.

Анализируем ликвидность баланса

Анализ ликвидности необходим для оценки платежеспособности организации, т.е. способности своевременно и полностью рассчитываться по всем своим обязательствам. Ликвидность баланса определяется как степень покрытия обязательств фирмы ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Методика анализа ликвидности баланса заключается в сравнении средств по активу с обязательствами по пассиву. Первые группируются по степени их ликвидности и располагаются в порядке убывания ликвидности, вторые - по срокам их погашения, а их расположение подчиняется порядку возрастания сроков.

В зависимости от степени ликвидности активы предприятия разделяются на следующие группы.

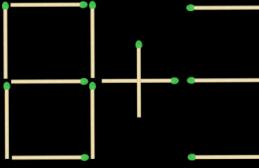

А1. Наиболее ликвидные активы - к ним относятся все статьи денежных средств и краткосрочные финансовые вложения (ценные бумаги), которые могут быть использованы немедленно. Данная группа рассчитывается следующим образом:

А1 = стр. 250 + стр. 260

А2. Быстро реализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, т.е активы, для обращения которых требуется определенное время.

А2 = стр. 240 + стр. 270

А3. Медленно реализуемые активы - запасы за минусом расходов будущих периодов, налог на добавленную стоимость, дебиторскую задолженность и прочие оборотные активы.

А3 = стр. 210 - стр. 216 + стр. 220 + стр. 230

А4. Трудно реализуемые активы - статьи раздела I актива баланса - внеоборотные активы.

А4 = стр. 190

Группа активов А4 предназначена для использования их в деятельности компании в течение длительного периода. Первые три группы относятся к текущим активам организации и подвержены постоянному изменению.

Главная цель анализа финансовой устойчивости - своевременно выявлять и устранять недостатки в финансовой деятельности и находить пути улучшения финансового состояния предприятия.

Что касается пассивов баланса, то они группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства - к ним относится кредиторская задолженность.

П1 = стр. 620 + стр. 630 + стр. 660

П2. Краткосрочные пассивы - это краткосрочные кредиты, займы и ссуды

П2 = стр. 610

П3. Долгосрочные пассивы - долгосрочные кредиты и займы, статьи 4 раздела баланса

П3 = стр. 590

П4. Постоянные пассивы - это статьи 4 раздела баланса «Капитал и резервы» за минусом расходов будущих периодов

П4 = стр. 490 + стр. 640 + стр. 650 - стр. 216

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным при выполнении:

А1 ≥ П1,

А2 ≥ П2,

А3 ≤ П3,

А4 ≤ П4.

Если хотя бы одно неравенство имеет противоположный знак, то признать баланс абсолютно ликвидным нельзя.

Также ликвидность предприятия может определяться с помощью ряда финансовых коэффициентов.

Коэффициент абсолютной ликвидности рассчитывается как отношение наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов (сумма кредиторской задолженности и краткосрочных кредитов):

К АЛ = (стр. 250 + стр. 260)/(стр. 610 + стр. 620 + стр. 630 + стр. 660)

Нормальное ограничение 0,2–0,5. Этот коэффициент показывает, какая часть текущей задолженности может быть погашена в ближайшее время (к моменту свода баланса).

Коэффициент быстрой ликвидности. Он рассчитывается как отношение денежных средств и ликвидных ценных бумаг, активов к сумме краткосрочных обязательств.

К БЛ = (разд. II бал. - стр. 210 - стр. 220 - стр. 230)/(стр. 610 + стр. 620 + стр. 630 + стр. 660)

Нормальное ограничение этого коэффициента находится в диапазоне от 0,7 до 0,8. Он отражает прогнозируемые платежные способности организации при условии своевременного проведения расчетов с дебиторами.

Коэффициент текущей ликвидности определяется как отношение всех оборотных средств (текущих активов) за вычетом НДС по приобретенным ценностям и дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты к текущим обязательствам.

К ТЛ = (разд. II бал. - стр. 220 - стр. 230)/(стр. 610 + стр. 620 + стр. 630 + стр. 660)

Нормальным значением для данного показателя считается 2. Выполнение этого норматива организацией означает, что на каждый рубль краткосрочных обязательств приходится не меньше двух рублей ликвидных средств. Превышение коэффициента покрытия означает, что фирма располагает достаточным объемом свободных ресурсов, формируемых за счет собственных источников. Невыполнение установленного норматива создает угрозу финансовой нестабильности компании из-за различной степени ликвидности активов и невозможности их быстрой реализации в случае, если несколько кредиторов обратятся одновременно.

Коэффициент общей ликвидности. Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель ликвидности, вычисляемый по формуле:

К ОЛ = стр. 250 + стр. 260 + 0,5 × (стр. 240 + стр. 270) + 0,3 × (стр. 210 - стр. 216 + стр. 220 + стр. 230)/(стр. 620 + + стр. 630 + стр. 660)+ 0,5 × (стр. 610) + 0,3 × (стр. 590).

Нормальное ограничение этого коэффициента должно быть больше 1. Этот обобщающий показатель ликвидности указывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства.

Различные показатели ликвидности не только позволяют охарактеризовать устойчивость финансового состояния организации. При разной степени учета ликвидности средств они отвечают интересам различных внешних пользователей аналитической информации.

Комментарий специалиста

Даже опытному бухгалтеру с солидным стажем не часто доводится анализировать финансовую деятельность компании. К тому же, анализ баланса - это отнюдь не исчерпывающий инструмент финансового анализа, поскольку он позволяет лишь оценить состояние дел на текущий момент и сравнить его с результатами за предыдущие периоды.

Даже если справиться с необходимыми вычислениями поначалу не удалось, не надо расстраиваться. Любой бухгалтер когда-то был студентом или слушателем курсов, и наверняка у него где-то на полке ждет своего часа учебник по анализу финансово-хозяйственной деятельности - он послужит отличным помощником.

Ольга Сизова , эксперт журнала «Консультант»

Расчет рентабельности - это просто!

Экономическая эффективность работы организации характеризуется системой показателей рентабельности или прибыльности компании. Рассчитывается рентабельность просто - это отношение прибыли к затратам или себестоимости продукции. Основным источником анализа является Форма № 2 «Отчет о прибыли и убытках»

Общая формула расчета рентабельности:

R = П ÷ V,

где П - прибыль организации;

V - показатель, по отношению к которому рассчитывается рентабельность.

Ниже приведены показатели рентабельности, которые достаточно полно характеризуют эффективность деятельности компании:

- Рентабельность всего капитала (Rа) по бухгалтерской прибыли рассчитывается как отношение прибыли до налогообложения к среднегодовой стоимости активов.

- Общая рентабельность собственного капитала по бухгалтерской прибыли (Rобщ.ск.) определяется как отношение прибыли до налогообложения к среднегодовой стоимости собственного капитала.

- Рентабельность собственного капитала по чистой прибыли (Rч.ск.) - это отношение чистой прибыли к среднегодовой стоимости собственного капитала.

- Рентабельность продаж по чистой прибыли (Rч.пр.) - отношение чистой прибыли к выручке от реализации продукции.

- Рентабельность продаж по прибыли от реализации (Rпр.) - отношение прибыли от реализации к выручке от реализации продукции.

Рассмотренные показатели могут быть рассчитаны как на начало, так и на конец отчетного периода. Для этого достаточно в знаменателе дроби подставлять показатели баланса на начало или на конец периода соответственно.

Устойчива или нет?

Существует метод, который позволяет ответить на некоторые очень важные вопросы, связанные с положением дел в организации. Например, насколько независима фирма с финансовой точки зрения, и является ли ее финансовое положение стабильным. Это - анализ финансовой устойчивости. Он показывает, насколько компания платежеспособна по отношению к поставщикам, а также госбюджету. Понятие «финансовая устойчивость» подразумевает такое состояние финансовых ресурсов и их использование, которое обеспечивает развитие фирмы при сохранении ее платежеспособности и кредитоспособности.

Финансовая устойчивость фирмы строится на оптимальном соотношении между отдельными видами активов (оборотными, внеоборотными) и источниками их финансирования - собственными или привлеченными.

В качестве абсолютных показателей финансовой устойчивости используют параметры, которые характеризуют степень обеспеченности запасов и затрат источниками их финансирования. Это - данные группы статей «Запасы» раздел II актива баланса. Для характеристики источников формирования запасов применяют следующие показатели:

- Наличие собственных оборотных средств (СОС). Этот показатель определяется как разница между капиталами и резервами (III раздел пассива баланса) и внеоборотными активами (I раздел актива баланса).

СОС = IIIрП - IрА, где

IIIрП - третий раздел пассива баланса;

IрА - первый раздел актива баланса. - Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СД). Он рассчитывается путем увеличения собственных оборотных средств на сумму долгосрочных пассивов.

СД = СОС - IVрП, где

IVрП - четвертый раздел пассива баланса. - Общая величина основных источников формирования запасов и затрат (ИФЗ), которая считается путем увеличения предыдущего показателя на сумму краткосрочных заемных средств (КЗС) - имеется в виду стр. 610 раздела V пассива баланса.

ИФЗ = СД + КЗС.

Этот показатель характеризует чистый оборотный капитал. Его увеличение говорит о дальнейшем развитии деятельности фирмы.

Тип финансовой устойчивости определяется исходя из соотношения величины запасов и затрат и источников их формирования.

- Излишек (+) или недостаток (-) собственных оборотных средств:

СОС - ЗЗ = ±, где

ЗЗ - запасы и затраты. - Излишек (недостаток) собственных и долгосрочных заемных источников формирования запасов и затрат:

СД - ЗЗ = ± - 3. Излишек (недостаток) общей величины основных источников формирования запасов и затрат:

ИФЗ - ЗЗ = ±

Определение типа финансовой устойчивости организации осуществляется на основе трехкомпонентного показателя, который формируется при помощи трех вышеуказанных. Если по соответствующему показателю возникает излишек средств, то в трехкомпонентном показателе на его месте проставляется 1, если недостаток, то 0. Существует четыре типа финансовой устойчивости, которые приведены в таблице 1.

Таблица 1

Если у вашей организации абсолютная устойчивость S‹1;1;1›, то можно сказать, что все «отлично», так как фирма со 100-процентной устойчивостью встречается крайне редко.

Нормальная финансовая устойчивость S‹0;1;1› говорит о платежеспособности компании.

Если анализ показал, что фирма находится в неустойчивом финансовом положении S‹0;0;1›, то бухгалтера можно обнадежить только допустимой устойчивостью. При этом минимальные условия финансовой устойчивости можно выразить следующим образом:

раздел I актива

раздел II актива > раздел V пассива.

Дмитрий Рябых , г енеральный директор ООО «Альт-Инвест», Москва

На какие вопросы Вы найдете ответы в этой статье

- В чем отличие финансовой и управленческой отчетности от бухгалтерской.

- Какие практические выводы позволяет сделать анализ рентабельности продаж

- Какие показатели управленческой отчетности должны быть известны генеральному директору

- На что обращают внимание потенциальные инвесторы

Есть три вида отчетности компании: бухгалтерская (налоговая), финансовая и управленческая. Разберемся, в чем особенности каждой их них.

Бухгалтерскую (налоговую) отчетность составляют все российские компании. Эта отчетность включает «Бухгалтерский баланс», «Отчет о прибылях и убытках», налоговые декларации и ряд других форм. Интересна она тем, что подлежит проверке государственными органами, именно поэтому бухгалтерская отчетность - первое, что захотят изучить Ваши кредиторы или партнеры компании. Однако если Ваша компания использует в работе серые схемы, то данные отчетности будут искажены, и Вы вряд ли сможете адекватно оценить ситуацию в компании. Именно поэтому в компании должна быть еще либо финансовая и управленческая отчетности, либо просто управленческая.

Финансовая отчетность внешне может походить на бухгалтерскую (налоговую). Однако финансовая отчетность имеет важное отличие. Ее составляют не из соображений соответствия законодательным нормам и оптимизации налогов, а ориентируясь на наиболее точное отражение реальных финансовых процессов в бизнесе. Это, например, касается учета обязательств, списания затрат, амортизации, оценки акционерного капитала.

Управленческая отчетность концентрируется на внутренних аспектах предприятия. Например, это могут быть какие-либо производственные данные (такую управленческую отчетность для Вас может готовить директор по производству), информация о работе с дебиторами и кредиторами, данные по запасам и тому подобные цифры. Не отражая полной картины бизнеса, управленческая отчетность дает хорошую основу для постановки задач и контроля их достижения. Особенно важно составлять управленческую отчетность в небольших и средних компаниях, которые не все данные проводят официально. По сути, только руководствуясь управленческой отчетностью, Вы сможете оценить реальное положение дел в компании (см. также Два принципа работы с любой отчетностью).

Ключевые показатели финансовой отчетности

Финансовую отчетность составляют, как правило, на крупных предприятиях. При этом руководствуются Международными стандартами финансовой отчетности (МСФО) или американским стандартом GAAP. Руководителям же небольших и средних компаний я рекомендую описанные ниже показатели формировать хотя бы в рамках управленческой отчетности. Эту работу Вы можете поручить финансовому директору или главному бухгалтеру.

1.Рентабельность продаж. Это важнейший показатель, именно на него Вам нужно обратить внимание в первую очередь. Рентабельность продаж, то есть отношение чистой прибыли к обороту, никогда не рассчитывают на основе бухгалтерской отчетности, тут нужен именно финансовый отчет. Если его нет, то тогда Вам следует анализировать управленческую отчетность. Рост рентабельности продаж - это хорошо, а падение указывает на проблемы. Норма рентабельности обычно определяется самими предприятием; ее значение зависит от сектора рынка, выбранной стратегии и ряда других факторов.

Высокая рентабельность - сигнал к тому, что компания может намного свободнее вкладывать средства в долгосрочные проекты и тратиться на развитие бизнеса и повышение конкурентоспособности. Успех надо развивать и закреплять. При низкой рентабельности необходимо определить набор мер, направленных либо на рост продаж, либо на снижение себестоимости. Или же стремиться повлиять и на продажи, и на себестоимость. Например, можно снизить инвестиции в долгосрочные проекты, постараться избавиться от непроизводственных затрат.

2.Оборотный капитал. Анализировать оборотный капитал Вы можете как на основе финансовой, так и на основе бухгалтерской отчетности. Однако выводы будут разными. В финансовой отчетности оценивается качество фактического управления оборотным капиталом. Анализ включает изучение таких наиболее распространенных показателей:

- оборачиваемость запасов (отражает скорость реализации запасов, при этом высокая оборачиваемость запасов повышает требования к стабильности поставок материалов и может сказаться на устойчивости бизнеса);

- оборачиваемость дебиторской задолженности (показывает среднее время, требуемое для взыскания этой задолженности, соответственно низкое значение коэффициента может свидетельствовать о трудностях со взысканием средств);

- оборачиваемость кредиторской задолженности.

Запасы и дебиторская задолженность - это средства, замороженные в текущих бизнес-процессах компании. Если они велики, то компания станет малоподвижной, будет приносить акционерам низкую прибыль, потребует привлечения кредитов. Но с другой стороны, снижение запасов может поставить под удар производство или торговлю, а жесткие требования к дебиторам повлияют на привлекательность Вашей компании для потенциальных клиентов. Каждая компания должна определить для себя оптимальные значения показателей и среди задач финансового менеджмента, которыми надо интересоваться генеральному директору, не последнее место займет регулярный контроль уровня оборотного капитала.

Кредиторская задолженность при увеличении может давать бесплатный источник финансирования. Но, как и с дебиторской задолженностью, ее нельзя просто наращивать - это повлияет на ликвидность и платежеспособность компании. Здесь тоже следует определить оптимальное значение, к которому следует стремиться.

Анализ статей оборотного капитала на основе бухгалтерской отчетности (в частности, раздела II бухгалтерского баланса «Оборотные активы») покажет Вам, например, насколько хорошо в компании налажен документооборот. Для этого сравните оборачиваемость по бухгалтерскому балансу с оборачиваемостью, подсчитанной по данным финансовой или управленческой отчетности, а также с Вашими оптимальными значениями. Если данные будут расходиться, значит, до бухгалтерии доходят не все финансовые документы. Из-за этого на счетах бухучета и соответственно в балансе начинают скапливаться несуществующие запасы, активы, обязательства. Например, какие-либо затраты уже были списаны в производство, однако в балансе они все еще числятся по статье «Запасы». Появление такого «мусора» еще говорит о том, что Ваша компания несет ненужные налоговые риски, а также не использует легальные возможности снижения налоговых платежей.

3. Активы и обязательства . Эти характеристики определяют финансовое положение компании в долгосрочной перспективе. В оперативном управлении за этими показателями должны следить финансовые службы. Но и Вам полезно периодически задаваться рядом вопросов из этой сферы:

- Достаточно ли у компании основных средств? Поддерживаются ли они в новом состоянии? Это сравнительно легко проверить. Ежегодные вложения в оборудование и транспорт должны быть не меньше, чем амортизация имущества (а как правило, больше на 20–30%, чтобы скомпенсировать инфляцию).

- Какова общая сумма обязательств компании? Какую долю обязательства занимаю в активах компании? Насколько годовой оборот покрывает обязательства?

- Какова доля процентного долга (банковских кредитов и других обязательств, по которым надо выплачивать жестко определенные проценты)? Насколько годовая прибыль покрывает процентные платежи?

В остальном, финансовую отчетность Вы можете оставить для анализа финансовому директору.

Управленческая отчетность

Если финансовая и бухгалтерская отчетность строится по единым правилам и охватывает всю деятельность компании, то управленческие отчеты индивидуальны и, как правило, сосредоточены на отдельных аспектах работы. Среди управленческих отчетов, которые изучает Генеральный Директор, чаще всего присутствуют:

1. Отчет по производственным показателям, то есть физические объемы работы. Содержание этого отчета сильно зависит от вида бизнеса. Если это промышленное производство, то в отчете указывают количество произведенных и отгруженных единиц товара покупателям. В торговле это могут быть либо денежные показатели продаж, либо физические объемы продаж по ключевым товарам. В проектном бизнесе такой отчет может строиться на графиках выполнения планов работы.

2. Анализ структуры доходов и затрат. Отчет может включать себестоимость проданной продукции и рентабельность ее продажи, а может отражать только ситуацию в целом. Задача генерального директора при изучении этих отчетов - увидеть статьи затрат, которые необоснованно растут, а также обнаружить, что какие-то из услуг или продуктов компания начинает продавать себе в убыток. Соответственно, структура затрат подбирается так, чтобы на ее основе можно было легко сформулировать задачи, требующие решения. Очень распространенным вариантом является структурирование всех затрат как по статьям, так и по месту возникновения (подразделения, филиалы и т.п.).

Сведем все сказанное выше в единый план, по которому генеральный директор может строить свою работу с отчетностью. Вы можете доработать этот план в соответствии с особенностями своего бизнеса. Однако для начала можно использовать его и без изменений (см. таблицу).

Таблица. Какие показатели отчетности следует изучать генеральному директору

|

Наименование показателя |

Комментарии |

|

Финансовая отчетность. Предоставляется финансовым директором, ежемесячно. Изменения в показателях должны быть прокомментированы финансовым директором. |

|

|

EBITDA (чистая операционная прибыль до вычета налога на прибыль, процентов по кредитам и амортизации) |

Это показатель того, каков чистый доход от текущей деятельности. Полученные деньги можно расходовать на развитие и поддержание текущего уровня компании. Если сумма EBITDA падает, то есть повод подумать о сокращении бизнеса или других антикризисных мерах. Отрицательное значение EBITDA является сигналом о том, что ситуация очень серьезна |

|

Общее покрытие долга (отношение чистого притока денег к выплате процентов и основного долга) |

Этот показатель должен быть больше 1. Причем, чем менее стабильными являются поступления, тем выше требования к покрытию. Крайние значения шкалы могут быть примерно такими: для устойчивого производства приемлемы значения больше 1,1–1,2; для проектного бизнеса с нестабильными денежными потоками желательно поддерживать покрытие более 2 |

|

Быстрая ликвидность (отношение текущих активов к краткосрочным обязательствам) |

Значение меньше 1 является поводом для внимательного изучения ситуации и ужесточения контроля за бюджетом. |

|

Период оборота запасов, в днях (отношение средних запасов к объему продаж) |

Изучается, в первую очередь, в торговле. Рост показателя требует обсуждения ситуации с политикой закупок |

|

Управленческая отчетность . Предоставляется руководителями соответствующих направлений, ежемесячно. Показатели рентабельности представляются финансовым директором. |

|

|

Физические объемы продаж |

Товары группируются в укрупненные категории - 3–10 шт.. Руководители подразделений должны дать комментарии по изменению продаж в каждой категории, если это изменение оказалось больше, чем обычные колебания в объемах. |

|

Структура затрат |

Затраты группируются по источникам (приобретение материалов, закупка товаров, аренда, зарплата, налоги и т.п.). Требуйте объяснений, если значения по тем или иным статьям затрат отличаются от обычных. |

|

Чистая прибыль (управленческая прибыль, рассчитанная с учетом всех фактических доходов и затрат компании) |

Надо определить целевой уровень прибыли для компании. Также нужно сравнить текущие показатели со значениями за от же период прошлого года. |

|

Рентабельность активов (отношение чистой прибыли к средним суммарным активам) |

Отражает общую эффективность использования активов предприятия и способность компании обеспечивать обслуживание своих активов. Значения ниже 10% для небольших копаний и ниже 5% для крупных говорят о проблемах. |

|

Бухгалтерская отчетность . Представляется финансовым директором раз в квартал. Каждое значение сопровождается аналогичным показателем, рассчитанным по финансовой или управленческой отчетности. |

|

|

Размер дебиторской задолженности |

Отклонения от суммы в финансовой (управленческой) отчетности требуют пояснений финансового директора и - при необходимости - наведения порядка в бухгалтерском учете. |

|

Сумма кредиторской задолженности |

Аналогично |

|

Стоимость запасов |

Аналогично |

|

Отношение собственного и заемного капитала |

Для производственных предприятий и компаний сферы услуг этот показатель должен быть больше 1. В торговле показатель может быть меньше 1, но чем он ниже, тем меньше устойчивость компании. |

Компания глазами кредитора или инвестора

Последний элемент финансового анализа, который Вы можете выполнять, - оценка компании с позиции акционеров и кредиторов. Делать ее лучше на основе бухгалтерской отчетности, так как именно эту отчетность будет использовать банк. Простейший вариант оценки включает:

- расчет кредитного рейтинга компании по методике одного из банков;

- расчет стоимости бизнеса. Один из способов расчета - сравнение с другими компаниями. При этом определяются один - два ключевых «драйвера стоимости» и вычисляются рыночные коэффициенты для них.

Рассчитывать эти показатели с нуля может быть неудобно. Но, включив их в набор стандартной отчетности, предоставляемой финансовыми службами, Вы будете иметь перед глазами хорошую картину, отражающую стратегический взгляд на положение дел в компании.

Известно, что компания, работающая с хорошим банком или инвестором, часто имеет стабильное финансовое состояние. Связано это в том числе и с тем, что за ее деятельностью ведется регулярный контроль, опирающийся на объективные данные отчетности, а отклонение от рекомендуемых показателей вызывает жесткую реакцию инвестора. Аналогичного результата может добиться любая компания. Но для этого Вы должны чаще опираться в своих суждениях и распоряжениях на данные финансовой и управленческой отчетности.

Два принципа работы с любой отчетностью

1. Ни один отчет не является идеальным и универсальным. Одни аспекты отражаются хуже, другие лучше. Поэтому важно понимать, что было наиболее важным при подготовке изучаемого Вами отчета и концентрироваться только на этом. Как правило, из каждого отчета Вы сможете почерпнуть два–три показателя, наиболее верно отраженных в нем, поэтому Вам неизбежно придется работать с разными источниками данных для анализа.

2. Изучайте только то, чем можете управлять. Если на основе какого-то отчета Вы не планируете ставить цели своим подчиненным, то этот отчет может быть интересным, но имеет не самое прямое отношение к руководству компанией. Его лучше отставить на второй план. Первостепенное значение имеют отчеты, которые можно напрямую использовать в стратегических или тактических целях компании и по которому можно просчитать степень достижения этих целей.

Российская экономика в значительной степени является экономикой холдингов. Наряду с крупными вертикально и горизонтально интегрированными холдинговыми компаниями и конгломератами здесь функционирует великое множество относительно небольших групп взаимосвязанных компаний. Движущие мотивы создания дочерних компаний различны. Это и выделение в самостоятельное юридическое лицо вида деятельности, требующего лицензирования. И обособление рисковых видов бизнеса в целях снижения риска потерь в случае провала. И создание дочерних компаний в рамках используемого фирмой проектного подхода к управлению. И обособление особо ценного имущества в качестве меры профилактики против корпоративных захватов.

Холдинги, или, как их называют «по-научному», интегрированные структуры предполагают тесное взаимодействие компаний, координацию их текущей деятельности, а подчас и сквозное оперативное регулирование. Темой настоящей статьи является исследование вопроса о том, как материнская компания может легитимно управлять деятельностью дочки.

Какой же это вопрос, скажет читатель. Я создал компанию. Она полностью мне принадлежит. Могу делать с ней, что хочу. И будет не прав.

В акционерных обществах собственники акций не являются собственниками имущества компаний, их возможность непосредственно участвовать в управлении компаниями ограничивается законом. «Юридическое лицо приобретает гражданские права и принимает на себя гражданские обязанности через свои органы, действующие в соответствии с законом, иными правовыми актами и учредительными документами» (но никак не указаниями собственников акций)», - говорит 53 статья Гражданского кодекса РФ. Закон «Об акционерных обществах» добавляет, что интересы юридического лица представляет его единоличный исполнительный орган, который действует от лица акционерного общества без доверенности, совершает сделки, принимает и увольняет работников, издает обязательные для исполнения приказы и т. д.

Привычная для многих российских компаний схема, когда руководитель материнского общества звонит директору «дочки» и дает ему «обязательные для исполнения» указания не является легитимной. Не может руководитель такой компании также выпустить приказ, содержащий указание в отношении дочерней компании или ее руководителя. Такой приказ не будет иметь никакой юридической силы. Прямое участие акционеров в управлении компанией ограничивается принятием решений на общих собраниях акционеров и заседаниях советов директоров.

Российской практике известно огромное число случаев, когда дочерняя компания несанкционированно продавала свои активы, заключала сделки в интересах своего менеджмента, вступала в прямую конфронтацию с владельческой фирмой. В таких ситуациях отсутствие налаженной и формализированной системы участия материнской компании в управлении деятельностью «дочек», использование в качестве основного метода управления директивных указаний и телефонных звонков либо дружественных отношений двух руководителей приводит к тому, что «владелец» слишком поздно узнает о самоуправстве «дочки» и исправить ситуацию уже не может.

Как же так, скажет руководитель компании. Зачем же я буду создавать «дочку» или приобретать контрольный пакет акций нужной мне компании, если совсем не могу воздействовать на оперативное управление ее деятельностью, на решения, принимаемые руководителем компании? Конечно, Вы можете это делать. Делать совершенно законно и легитимно, концентрируя в своих руках вопросы управления в таких объемах, какие Вам необходимы, используя методы и процедуры корпоративного управления. О них и пойдет речь ниже.

Особенно актуальна проблема управления и контроля за деятельностью дочерних и зависимых компаний для крупных холдингов, имеющих разветвленные структуры, множество «дочек», и подчас осуществляющих не один вид деятельности.

Управление через передачу функций единоличного исполнительного органа управляющей компании

Наиболее простым способом управления деятельностью дочерней компании является передача функций ее единоличного исполнительного органа управляющей организации, в роли каковой выступает сама материнская компания или специально созданная в этих целях фирма. Практика знает два крайних варианта построения системы управления по такой схеме и массу промежуточных.

Крайними вариантами являются:

(а) одновременная централизация большинства «непроизводственных» функций управления на уровне управляющей компании: централизация стратегического и оперативного планирования, бухгалтерского учета, управления финансовыми потоками, управления персоналом и т.д.;

(б) сохранение аппарата управления на предприятии с предоставлением ему (как правило - в лице исполнительного директора) достаточно широких полномочий с использованием схемы управляющей компании только для контроля за финансовыми потоками (проставление подписи на платежных документах).

Управление дочерними обществами через управляющую компанию имеет свои преимущества и свои недостатки. Плюсами являются реальная централизация управления и контроля, возможность маневрирования ресурсами, возможность оперативной координации. К минусам следует отнести снижение оперативности управления, а также ограниченность числа объектов, которыми реально и эффективно может управлять одна управляющая организация. Здесь также возникают некоторые правовые проблемы, проблемы формирования системы мотивации управленцев, проблемы психологического характера во взаимоотношениях с персоналом компании

Договор или устав

Статья 6, п.2 ФЗ «Об акционерных обществах» гласит: «Общество признается дочерним, если другое (основное) хозяйственное общество (товарищество) в силу преобладающего участия в его уставном капитале, либо в соответствии с заключенным между ними договором, либо иным образом имеет возможность определять решения, принимаемые таким обществом».

Что касается договора, не совсем ясно, попадает ли под эту норму договор с управляющей организацией. Формально вроде бы да, но на практике никому еще не приходило в голову считать акционерное общество дочерним по отношению к своей управляющей организации. Очевидно, можно представить себе обстоятельства, при которых два акционерных общества (зависимых или нет) могут заключить между собой договор, определяющий право одного давать обязательные для исполнения указания другому. Конечно, не по всем вопросам: компетенция совета директоров (да и многое из компетенции генерального директора) не может быть передана сторонней структуре (договор не может подменить или войти в противоречие с нормами закона). Что это за ситуации? Например, договор френчайзинга или договор между компанией - сателлитом и единственным потребителем ее продукции. Однако на практике такая конструкция автору статьи не встречалась.

Что касается регулирования отношений уставом, то здесь все более понятно. Уставом дочерней компании определяются типы сделок или перечень решений, осуществляемых (принимаемых) только по согласованию с материнской компанией. Создавая необходимые условия для эффективного управления «дочками», такая схема несет в себе и некоторые дополнительные риски для материнской компании. В частности: «Основное общество (товарищество), которое имеет право давать дочернему обществу обязательные для последнего указания, отвечает солидарно с дочерним обществом по сделкам, заключенным последним во исполнение таких указаний. Основное общество (товарищество) считается имеющим право давать дочернему обществу обязательные для последнего указания только в случае, когда это право предусмотрено в договоре с дочерним обществом или уставе дочернего общества. ….

Акционеры дочернего общества вправе требовать возмещения основным обществом (товариществом) убытков, причиненных по его вине дочернему обществу. Убытки считаются причиненными по вине основного общества (товарищества) только в случае, когда основное общество (товарищество) использовало имеющиеся у него право и (или) возможность в целях совершения дочерним обществом действия, заведомо зная, что вследствие этого дочернее общество понесет убытки».

Приведенные нормы законодательства отпугивают холдинги от использования договорной или уставной форм построения вертикали управления. И, по моему мнению, напрасно. В обычном случае вряд ли владелец будет давать указания, сознательно направленные на причинение убытков своему дочернему предприятию. А если была допущена ошибка, то за ошибки надо платить.

Наиболее распространенной схемой управления дочерними компаниями является непосредственное участие высшего менеджмента или даже владельцев материнской компании в работе советов директоров «дочки». Такая схема применима только в холдингах с небольшим числом дочерних компаний. Если же «дочек» много, то эффективность схемы резко снижается по следующим причинам. Если высшие менеджеры участвуют в работе чрезмерно большого числа советов директоров, возникает перегрузка, приводящая к их отсутствию на заседаниях или недостаточной проработанности принимаемых решений. Если же разные менеджеры представляют материнскую компанию в советах директоров различных «дочек», то возникает проблема согласования их позиций и принимаемых решений.

При использовании данной схемы следует помнить, что компетенция совета директоров «по закону», с точки зрения решения вопросов оперативного управления, достаточно ограничена. Закон при этом разрешает расширить компетенцию совета директоров общества за счет компетенции его исполнительных органов, но только посредством ее отображения в уставе общества. Решения совета директоров, выходящие за пределы компетенции этого органа, не будут иметь юридической силы.

Так, если органы управления общества примут решение о том, что генеральный директор вправе подписывать любые договоры об отчуждении недвижимости только по согласованию с советом директоров, но эта норма не будет отражена в уставе общества, то договора, заключенные генеральным директором общества без соблюдения этого требования, будет невозможно оспорить в суде. Также невозможно будет (при отсутствии иных обстоятельств) предъявить директору - нарушителю материальные претензии.

Таким образом, для использования системы управления через участие в формировании и работе советов директоров дочерних компаний необходимо правильно определить компетенцию совета директоров. Об этом мы поговорим ниже.

Управление через представителей

Более эффективной разновидностью управления через совет директоров является используемая многими крупными холдингами система управления через представителей. Сущность этой схемы заключается в следующем:

- материнская компания определяет, решения по каким вопросам она хотела бы контролировать. Эти вопросы в уставном порядке относятся к компетенции совета директоров;

- материнская компания проводит на общем собрании акционеров «дочки» максимальное количество своих представителей в состав совета директоров;

- материнская компания утверждает регламент работы своих представителей в советах директоров дочерних компаний. Этот регламент предусматривает:

- перечень вопросов, относящихся к компетенции совета директоров дочки, решения по которым представители материнской компании принимают только на основании ее указаний;

- порядок выработки аппаратом материнской компании позиции в отношении вопроса, вынесенного на рассмотрение совета директоров «дочки»;

- порядок взаимодействия между собой и с материнской компанией нескольких представителей, избранных в состав совета директоров «дочки»;

Регламент является обязательным для сотрудников компании, избранных в состав советов директоров. Регламент является частью договора с иными лицами, предложенными и избранными в состав совета директоров «дочки» по инициативе материнской компании.

- материнская компания обеспечивает через своих представителей принятие регламента проведения совета директоров «дочки», предусматривающего заблаговременное предоставление членам совета директоров материалов по вопросам повестки дня;

- при поступлении представителю (старшему представителю) материалов по вопросам повестки дня он передает их в уполномоченное подразделение материнской компании. Это подразделение организует выработку и согласование службами аппарата управления материнской компании решения в отношении поставленного вопроса и доводит его до представителей. Представители голосуют в соответствии с полученным указанием;

- при необходимости побудить дочернюю компанию принять необходимое решение материнская компания инициирует через своих представителей рассмотрение соответствующего вопроса на заседании совета директоров «дочки».

Данная схема управления дочерними компаниями является наиболее технологичной и применяется на практике многими холдингами, среди которых РАО ЕС, «Связьинвест», АФК «Система» и другие компании.

Здесь следует отметить, что такая схема управления объективно ограничена невозможностью чрезмерного расширения компетенции совета директоров.

Управление через правление

Данный механизм может использоваться для оперативной координации деятельности компаний, а также создания системы легитимной материальной и нематериальной мотивации руководителей дочерних компаний. Его суть заключается во включении в состав правления материнской компании руководителей дочерних компаний.

Компетенция правления может конструироваться с значительной степенью свободы. Достаточно добавить в перечень решаемых вопросов «иные вопросы, выносимые на рассмотрение правления по решению генерального директора общества». Являясь членами правления, директора дочерних компаний участвуют в выработке управленческих решений. Решения в отношении органов управления дочерних компаний могут носить только рекомендательный характер. Однако член правления согласно условиям заключенного с ним контракта должен будет обеспечивать претворение принятого решения в жизнь. Контракт, заключаемый обществом с членами правления, может предусматривать систему материального вознаграждения членов правления, поставленную в зависимость от исполнения принимаемых правлением решений.

Управление через аутсорсинг

Данная схема управления достаточно распространена. Ее сущность - в передаче исполнения отдельных функций управления дочерней компанией (управление финансами, бухгалтерский учет, управление персоналом и проч.) материнской компании или специально создаваемой специализированной фирме на условиях договора. Эта схема отличается от варианта управляющей компании тем, что функции единоличного исполнительного органа в этом случае сохраняются за генеральным директором «дочки».

Разновидностью этой схемы является аутсорсинг специалистов - предоставление сотрудников материнской компании в распоряжение «дочки» для замещения руководящих должностей. Такой руководитель среднего звена оказывается как бы в двойном подчинении: руководителю «дочки» в силу должностной инструкции и должностных обязанностей; руководителю материнской компании в силу заключенного трудового договора. Проблема, сдерживающая широкое использование такой схемы, заключается в возникновении у «делегированного» специалиста внутреннего конфликта интересов.

Управление через централизацию планирования и контроля

Данный механизм в той или иной степени используется практически всеми холдинговыми компаниями. Его сущность заключается в активном участии сотрудников материнской компании в подготовке финансово - хозяйственного плана (бюджета) дочерней компании, утверждении этого планового документа на совете директоров «дочки», последующем контроле за соблюдением установленных плановых показателей.

Реализация этого механизма требует утверждения всеми дочерними компаниями единого регламента подготовки плана (бюджета), предусматривающего соответствующие согласительные процедуры, а также ответственность единоличного исполнительного органа и менеджмента компании в целом за несвоевременное представление этого документа на утверждение совета директоров, неисполнение утвержденных показателей.

Ответственность, естественно, должна содержать материальную составляющую, которая закрепляется в утверждаемом всеми дочерними компаниями Положении о мотивации высших менеджеров.

Управление через создание единого правового пространства при регламентации порядка принятия решений

Сущность подхода заключается в централизованной разработке и утверждении уполномоченными органами дочерних компаний системы внутренних нормативных документов, определяющих порядок деятельности органов управления и порядок принятия основных управленческих решений. Тем самым в рамках холдинга формируются единые «правила игры».

Помимо положений о деятельности органов управления (включая комитеты совета директоров) к таким документам относятся:

- концепция долгосрочного развития компании (ежегодно обновляемая);

- регламент составления годового финансово-хозяйственного плана (бюджета);

- положение о порядке подготовки и принятия решений по осуществлению крупных сделок, сделок с заинтересованностью, сделок с недвижимостью;

- регламент принятия решений в отношении выпуска векселей, осуществления иных видов займов на финансовом рынке, а также предоставления ссуд, поручительств;

- регламент принятия решений в отношении сделок, не предусмотренных финансово - хозяйственным планом (бюджетом) компании;

- общие принципы подготовки и заключения хозяйственных договоров;

- стандарты внутрифирменных расходов;

- положение о порядке проведения конкурсов и тендеров при отборе поставщиков продукции и услуг;

- регламент проведения внутренних проверок;

- положение о системе мотивации менеджмента;

- положение о мотивации персонала;

- положение о коммерческой тайне;

- положение об информационной политике;

- положение о дивидендной политике;

- типовой договор с генеральным директором;

- типовой договор с членом правления;

- положение о порядке отбора и приема на работу сотрудников;

- положение о порядке аттестации сотрудников;

- регламент контроля исполнения принимаемых решений;

и другие.

Не лишней является также регламентация бизнес - процессов с выделением точек контроля. Не говоря уже о необходимости наличия положений о структурных подразделениях, должностных инструкциях персонала.

Вся совокупность вышепоименованных документов составляет систему внутренних стандартов холдинга. Наличие таких положений и регламентов позволяет не только определить порядок подготовки и принятия соответствующих решений, основанный на целях развития компании, но и встроить в этот порядок необходимые контрольные процедуры, в том числе осуществляемые подразделениями материнской компании.

Контроль

Важным элементом механизмов корпоративного управления, используемых для выстраивания управленческой вертикали в холдинге, является контроль. Как правило, такой контроль является многоуровневым и включает в себя:

1) мониторинг за состоянием дел в компании. В рамках этого процесса материнская компания концентрирует у себя должным образом заверенные копии учредительных и важнейших правоустанавливающих документов дочерних компаний (права на землю, объекты недвижимости, лицензии, патенты, товарные знаки, интеллектуальную собственность и т.д.). Одновременно контролируется должное оформление (своевременное переоформление, продление срока действия) соответствующих документов. Подобный контроль обеспечивает поддержание ликвидности активов и снижает связанные с этим риски.

Мониторинг включает в себя сбор и анализ копий протоколов решений общих собраний акционеров, советов директоров, правления; получение и внимательное изучение финансовой отчетности, ежеквартальных отчетов эмитента, сообщений о существенных фактах, иных важных документов, характеризующих положение дел в обществе. Правовой основой сбора подобной информации являются статьи 89 и 91 ФЗ «Об акционерных обществах». Кроме того, положение об информационной политике дочки может предусматривать предоставление таких документов крупному акционеру на регулярной основе;

2) контроль в рамках работы совета директоров/правления. Данный вид контроля обеспечивается периодическим заслушиванием докладов руководителей дочерних компаний о ходе реализации утвержденной стратегии, результатах выполнения установленных плановых заданий на заседаниях соответствующих органов управления материнского общества;

3) работу органов внутреннего контроля. Наличие подразделения внутреннего контроля само по себе обеспечивает контроль практического исполнения принимаемых планов, внутренних регламентов и процедур. Это же подразделение должно проводить внутренние расследования по фактам выявляемых злоупотреблений.

Одной из схем организации контроля является предоставление материнской компанией или специально созданным подразделением услуг внутреннего контроля/внутреннего аудита на договорной основе;

4) внешний аудит. Материнская компания, как правило, имеет возможность не только предложить своей дочерней компании кандидатуру фирмы - аудитора, но и обеспечить утверждение этой кандидатуры решением общего собрания акционеров. Это обстоятельство позволяет материнской компании не ограничиваться изучением официальных отчетов внешних аудиторов, но также поддерживать тесные контакты с аудиторской фирмой на предмет выявления разного рода недоразумений и непониманий в отношениях «дочки» со своим аудитором, неисполнения рекомендаций аудитора;

5) ревизионную комиссию. Формирование ревизионных комиссий дочерних компаний из представителей контрольных служб материнской компании также является эффективным способом организации контроля.

Итак, существует широкий инструментарий форм и методов корпоративного управления, позволяющий выстраивать высокоэффективную управленческую вертикаль в холдинге.

Использование такого метода управления,как «телефонное право», во многом базируется на традициях социалистической экономики. Есть здесь и мотивационная подоплека: материнская компания в установленном порядке может осуществить смену неугодного ей генерального директора.

Если, конечно, акционер одновременно не является генеральным директором своей компании. Но сейчас мы говорим о холдингах.

О возможности использования схемы управления через представителей, ее непротиворечивости нормам действующего законодательства и принципам лучшей практики корпоративного управления, о требованиях к положению о представителях и специальных механизмах, обеспечивающих защиту интересов дочернего общества, мы говорили в статье «О представителе акционера в совете директоров акционерного общества», опубликованной в пятом, сентябрьском номере журнала за 2004 год.

Для того, чтобы не допустить ошибки, представитель материнской компании должен иметь четкие (лучше - письменные) инструкции о порядке голосования при избрании совета директоров, базирующиеся на прогнозах ожидаемого кворума и результатов голосования иных участников собрания.

Очевидно, что представители материнской компании в совете директоров «дочки» несогласованного плана (бюджета) будут голосовать «против». при рассмотрении

ЮКОС выдает себя за российского нефтяного лидера, хотя реальное состояние дел в компании выглядит несколько иначе

Полтора месяца назад олигархи или, как теперь принято их называть, представители крупного бизнеса встречались в Кремле с Владимиром Путиным, На встрече, как вы помните, отметился Михаил Ходорковский. Он прямо спросил президента о том, для чего государственной «Роснефти» понадобилось втридорога покупать компанию «Северная нефть» и почему на это никак не реагируют представители государства. Глава ЮКОС посетовал также на масштабы коррупции в налоговых органах. Ответ не заставил себя ждать. Президент дал понять, что кто-кто, но только не Ходорковский имеет право выступать в качестве судьи: ЮКОС обладает самыми большими запасами нефти - «а как он их получил»? Коснулся глава государства и налоговой темы, отметив, что в свое время ЮКОС использовал различные способы ухода от налогов. В итоге Михаилу Ходорковскому пришлось, потупив голову, проглотить сказанное. Между тем отповедь, которую дал президент главе ЮКОС, назревала уже давно. Дело в том, что последние год-полтора Михаил Ходорковский активно позиционирует свою компанию в качестве если и не эталонной во всех отношениях коммерческой структуры, то, во всяком случае, лучшей из того, что есть сейчас в России. Постановка вопроса в такой плоскости едва ли кого бы взволновала, если бы не одно «но»: ЮКОС претендует на исключительное положение в нефтяном сообществе и требует особого к себе отношения со стороны государства. Особенно теперь - после громогласного объявления о покупке «Сибнефти». Отсюда - поучения, публичное проявление принципиальности, громкое обличение общественных язв и недостатков. Правда, с ролью, которую присвоил себе ЮКОС, готовы согласиться далеко не все, поскольку и недавнее прошлое, и нынешняя жизнь компании никак не могут быть примером для подражания.

Чужой запас карман не тянет

Действительно, принадлежащие ЮКОС запасы углеводородного сырья впечатляют. Это то, о чем мечтает любая компания в мире. В соответствии с результатами проведенного консалтинговой компанией Miller&Lents международного аудита, на 1 января 1999 года доказанные запасы ЮКОС составляют свыше 11,3 млрд. баррелей или более 1,54 млрд. тонн нефти. Из них на разрабатываемые запасы приходится 3,4 млрд. баррелей - свыше 460 млн. тонн, а на вероятные - 4,7 млрд. баррелей или около 640 млн. тонн. Доказанные запасы основного добывающего предприятия ЮКОС «Юганскнефтегаза» достигают почти 7,7 млрд. баррелей (свыше 1,05 млрд.тонн), «Томскнеф-ти» - 2,209 млрд. баррелей или около 300 млн. тонн.

Впрочем, и способ приобретения, точнее, отъема этих запасов, о чем напомнил Михаилу Ходорковскому президент России, тоже впечатляет. В апреле 1993 года в соответствии с постановлением правительства было образовано открытое акционерное общество открытого типа ЮКОС, в котором государству досталось 45% уставного капитала. В марте 1995 года президент ОНЭКСИМбанка Владимир Потанин от имени банковского консорциума, в который входили Империал, Столичный банк сбережений, Менатеп, Альфа-банк, Российский кредит и другие, предложил правительству сделку: банки готовы кредитовать правительство в обмен на право управления госпакетами акций. Момент банкиры выбрали сверхудачно. Страна стонала от неплатежей. Казалось, везде никто и никому не платит. Скажем, на тот момент только нефтяные предприятия задолжали государству 7,536 трл. руб. Чтобы представить реальный вес этой суммы, стоит сказать, что ее с лихвой бы хватило на ликвидацию задолженности по выплате пенсий, по зарплате военным, сотрудникам МВД, ФСБ, шахтерам и т.д. и т.п. Передача госакций в залог не предполагала их возвращения государству, так как в бюджете не было на это средств. В итоге государство оказалось, что называется, при своих интересах, поскольку полученая им сумма от продажи ЮКОС была настоящим мизером. Чтобы убедиться в этом, достаточно посмотреть на то, сколько компания добывала и продавала нефти.

В 1996 году ЮКОС добыл 36,17 млн. тонн углеводородного сырья, из которой треть - примерно 12 млн. тонн - пошла на экспорт в дальнее зарубежье. В 1996 году цена на российскую нефть на мировом рынке составила в среднем 20,81 долларов за баррель или 153,2 доллара за тонну. Нетрудно подсчитать, какая сумма была получена: 1,84 млрд. долларов. Это, повторим, за один год и только от экспорта сырой нефти в дальнее зарубежье. На этом фоне потраченные Михаилом Ходорковским чуть больше 310 млн. долларов за 78% акций ЮКОС выглядят издевательской цифрой.

Основные добывающие и перерабатывающие мощности «ЮКОССИБНЕФТИ»

|

Активы, входящие в состав НК «Славнефть»

ЛАСКОВЫЙ МОНОПОЛИСТ

Роптание водителей на красноярских автозаправках сегодня щедро сдобрено отборным матом

«С начала года цены на бензин в Красноярье выросли в 2 раза и только за последний месяц на 60 процентов... Монополистом красноярского рынка нефтепродуктов является НК «ЮКОС», владеющая Ачинским нефтеперерабатывающим заводом. ...Видя это, некоторые хозяйствующие субъекты стали напрямую договариваться о поставках ГСМ не с ЮКОСом, а с уфимским предприятием «Башкирнефтепродукт». Башкирские масла обходятся красноярцам примерно в два раза, а бензин и дизтопливо - примерно на 20% дешевле юкосовских, несмотря на то, что доставлять горючее из Башкирии гораздо более накладно, чем из Ачинска. - Очень сложно говорить о ценовой политике НК «ЮКОС», которая однозначно занимает монопольное положение в крае, - считает председатель комитета цен администрации Красноярского края Татьяна Крылова. - ЮКОС, по экспертным оценкам, проводит по отношению к нашему краю дискриминационную политику. Его предприятия присутствуют и в Иркутской области, и в Хакасии, но там отпускные цены ниже, чем у нас. Объяснения, которые даны сейчас представителями ЮКОС (сезонный всплеск цен, инфляция и т.п.), я считаю необоснованными».

Сергей Афанасьев (www.flb.ru, 18.06.2002)

Отличная компания. От других

Судя по огромному плакату, вывешенному на московском офисе ЮКОС, именно эта нефтяная компания является лидером отрасли. В принципе, об этом же и свидетельствуют статистические данные, касающиеся нефтедобычи. Но цифры, какими бы звучными они ни были, не всегда отражают реальное состояние дел.

В 1997 году ЮКОС добыл 35,25 млн. тонн, в 1998 году - 44,6 млн., в 1999 году - - 44,5 млн., в 2000 году -49,55 млн. тонн, в 2001 году - 58,07 млн. тонн, в 2002 году - 69,5 млн. тонн. Как видно, из года в год компания наращивает нефтедобычу, причем в достаточно больших объемах. В определенной степени это, конечно, обусловлено повышением эффективности работы. Скажем, сразу после дефолта - - в 1998 году - - в ЮКОС создали самостоятельные компании по управлению добывающими и перерабатывающими активами, что привело к снижению издержек. Однако главная причина роста нефтедобычи, о чем представители ЮКОС почти не говорят, заключается в другом.

В отличие от месторождений, которыми владеют другие нефтяные компании, принадлежащие ЮКОС находятся или на ранней стадии разработки, или еще не разрабатываются. В связи с этим средняя производительность скважины у ЮКОС составляет 20 тонн в сутки, а средний дебит новых скважин - 140 тонн в сутки, тогда как в среднем по стране эти показатели значительно ниже - 8 и 27 тонн соответственно. Разница очевидна. Есть у ЮКОС и еще одно немалое преимущество. Более трети всех нефтяных запасов сосредоточено в трех месторождениях - Ма-монтовском, Приразломном и Приобском. Последнее открыто в 1982 году, а его извлекаемые запасы оцениваются в 680 млн. тонн нефти. Столь сильная концентрация запасов позволяет экономить большие средства при создании необходимой инфраструктуры, что отражается на себестоимости. Скажем, сейчас издержки ЮКОС на добычу нефти составляют 2,5 доллара за баррель, тогда как у других компаний этот показатель значительно выше.

Бывшего министра топлива и энергетики РФ (август 1999 г. - май 2000 г.) Виктора Калюжного, бывшего министра финансов РФ (сентябрь 1998 г. - сентябрь 1999 г.) Михаила Задорнова и бывшего председателя ФКЦБ (март 1996 г. - сентябрь 1999 г.) Дмитрия Васильева объединяет одно обстоятельство: они были вынуждены уйти в отставку «по инициативе» ребят из ЮКОСа. Калюжный в свое время не отдал Ходорковскому ВНК, Васильев активно защищал мелких акционеров ЮКОСа, а Задорнов попытался обложить нефтяных баронов дополнительным налогом... Спрашивается, кто же в действительности руководит правительством? Неужели премьер-министр?

«Мы останемся наедине с монстром»

Владимир Ачертищев, депутат Госдумы:

«Сегодня нефть и газ добывают 69 стран мира. Из них только две отдали добычу в частные руки. Это США (еще сто лет назад). И Россия... Мы помним приватизацию по Ельцину, когда промыслы уходили в частные руки за копейки, но почему-то не вспоминаем тот вопиющий факт, что первый российский президент отдал олигархам и природную ренту. Не случайно господин Ходорковский называет личный капитал 7, 8 млрд. долларов, вице-президент нефтяной компании получает 150 тысяч долларов... в месяц. Откуда такое обогащение? За счет сверхприбыли, которая является собственностью государства. В 67 странах мира, где добычей занимаются государственные нефтяные компании, сверхприбыль используется для наполнения бюджета».

(«Тюменские известия», 21.11.2002)

Это все природное, это все мое

Словом, с запасами и конкретными месторождениями ЮКОС не просто повезло, а сказочно повезло. Но, черпая сверхвысокую природную ренту, владельцы компании считают это вполне нормальным. Больше того. Они встречают в штыки любые телодвижения государства, направленные на наведение в сфере запасов хотя бы минимального порядка. Это касается, в частности, предложения Министерства экономического развития и торговли о том, что углеводородные ресурсы, переданные компаниям до 1993 года, когда лицензии на месторождения выдавались бесплатно и без конкурсов, следует обложить налогом. В принципе, теми же мотивами владельцы ЮКОС руководствуются в борьбе против применения в России Соглашений о разделе продукции (СРП). Правда, здесь широко используются лозунги типа «подрыв национальной энергетической безопасности», «снижение доходов бюджета» и т.п. Но подобного рода аргументация может воздействовать лишь на несведущих людей. По утверждению Михаила Ходорковского, работа нефтяных компаний на основе национального налогового режима приносит государственной казне больше доходов, нежели при СРП. Но он почему-то не развивает эту мысль. Дело в том, что при использовании СРП ЮКОС пришлось бы платить государству значительно больше, чем теперь. Как раз режим СРП предполагает, что государство в ходе переговоров с инвестором может получить мя себя наиболее выгодные условия, скажем, дополнительную часть природной ренты. Сейчас же ЮКОС, несмотря на свое привилегированное положение, по части налогов находится в равном с остальными нефтепроизводителями условиях. Он, например, платит государству налог на добычу по той же ставке 16,5% от стоимости нефти, что и остальные, хотя и разрабатывает месторождения с повышенной продуктивностью.

Впрочем, основная опасность в СРП для владельцев ЮКОС таится в другом. При широком использовании данного механизма, выступающего в качестве реального конкурента традиционной системе, им следует готовиться к уменьшению капитализации компании, которая на сегодняшний день составляет около 21 млрд. долларов. Причем речь идет о сокращении не абстрактных, а совершенно конкретных доходов. Напомним, что Михаилу Ходорковскому принадлежит 9,5% акций ЮКОС, следовательно, его личная доля в компании приближается к 2 млрд. долларов. Крупными пакетами акций и, соответственно, огромными личными состояниями также обладают: бывший до недавнего времени членом Совета Федерации Леонид Невзлин - 8%, глава группы Менатеп Платон Лебедев - 7%, депутат Госдумы Владимир Дубов - 7%, вице-президент ЮКОС Михаил Брудно - 7%, президент компании «ЮКОС-Москва» Василий Шахнов-ский - 7%. Понятно, что колебания капитализации в ту или другую сторону непосредственно отражаются на состоянии личных карманов.

За прошлый год ЮКОС обеспечил 49 процентов своей добычи всего с трех лицензионных участков, а имеет... 220 лицензий

П. Бучнев, заместитель директора департамента нефтегазового комплекса Сахалинской области:

«Режим СРП тем и неудобен для некоторых наших чиновников, да и нефтяных королей, что при нем ничего не украдешь и не утаишь. Одна из газет опубликовала статью о том, кто организовал «накат» на СРП. Она считает, что это хозяин ЮКОСа М. Ходорковский. Осмелюсь предположить, что «товарищ ЮКОС» боится госконтроля, потому что при СРП все детали, пункты смет согласовываются многократно, можно сказать, до последнего цента, на нескольких уровнях. Но какой же русский олигарх это выдержит! Я уж не говорю про учет добытого «Моликпаком» сырья, который ведется таможней с точностью до литра.

Г-н Ходорковский уверяет всех, что и инвестиций у нас в стране достаточно, и разведанных запасов нефти ей лет на 150 - 200 хватит, поэтому, мол, обойдемся без СРП. Но вот интересный факт. За прошлый год ЮКОС обеспечил 49 проц. своей добычи всего с трех лицензионных участков, а имеет... 220 лицензий. Ему легко говорить о несметных запасах. И, видимо, он хочет максимально продлить свое такое положение на нефтяном рынке. Диктовать цены, получать сверхприбыли. А инвестировать в Сахалин что-то не очень стремится».

(«Советский Сахалин», 07.03.2003)

Почему ЮКОСУ стало так xrenovo

Надо особо отметить, что по уровню капитализации ЮКОС намного опережает остальные нефтяные компании. Например, рыночная стоимость «ЛУКойла», который добывает нефти даже больше, составляет лишь около 12 млрд. долларов, «Сургутнефтегаза» - 10,5 млрд., «Сибнефти» -около 10 млрд., Тюменской Нефтяной компани (ТНК) - около 5 млрд. долларов. Как видно, на отечественной нефтяной сцене ЮКОС по этому показателю является абсолютным лидером. По мнению представителей компании, а также экспертов, такую высокую планку удалось взять не только за счет высоких производственных результатов и снижения издержек. Два года назад руководство ЮКОС взяло за ориентир мировые стандарты корпоративного управления: еще в 1998 году компания освободилась от непрофильных активов, в 2000 году ввела независимых членов в совет директоров, с 2001 года стала публиковать финансовую отчетность по международным стандартам GAAP, приняла кодекс корпоративного управления, начала выпускать АДР, а в 2002 году раскрыла информацию о структуре собственности. Правда, здесь не собираются, как это принято в цивилизованном мире, выводить собственников из состава менеджмента. Тем не менее казалось, что почти по всем направлениям компания держит, что называется, марку. Однако совсем недавно выяснилось, что это не совсем так. В середине февраля российские компании «Альфа-Групп», Access/Renova и британская Би-Пи (ВР) объявили о создании на паритетных началах новой структуры, в которую войдут Тюменская нефтяная компания (ТНК), СИДАНКО и принадлежащие англичанам нефтяные активы в России. В результате этого в России появится компания, которая войдет в тройку крупнейших после «ЛУКойла» и ЮКОС: ее запасы составят 9,488 млрд. баррелей нефти, а объем ежедневной добычи - 1,2 млн. баррелей. Российские компании внесут в новую структуру 97% акций ТНК, 56% акций СИДАНКО, 29,11 % акций «Русиа Петролеум», которой принадлежит лицензия на разработку Ковыктинского газового месторождения, а также доли в проектах «Сахалин-4» и «Сахалин-5». В свою очередь, ВР передает туда 25% плюс одну акцию СИДАНКО, 32,95% акций «Русиа Петролеум», свои доли в «Сахалине-5» и в автозаправочном бизнесе в Москве. За обладание 50% акций новой компании ВР должна еще доплатить 3 млрд. долларов деньгами и ежегодно по 1,25 млрд. долларов в течение трех лет в виде собственных акций. Для владельцев ЮКОСа явилось крайне неприятным сюрпризом то, что один из мировых нефтяных лидеров обратил внимание на российскую компанию, которая не числится в фаворитах, Иначе говоря, западные инвесторы ориентировались не на формальные показатели, какие демонстрирует ЮКОС, а на совсем другие ценности. Соответственно ЮКОС откопал из запасников старую авантюрную идею с ЮКСИ, вытер ее тряпочкой и заявил в конце апреля о поглощении «Сибнефти» за 3 миллиарда долларов.

Темные закоулки блестящей пирамиды

Под сверкающей оболочкой ЮКОС, если посмотреть внимательно, существует немало мест, которые никак не соответствуют этому праздничному ореолу. Стоит, например, сказать, что сегодня руководители компании делают все возможное и невозможное, чтобы показать, насколько они лояльны по отношению к миноритарным акционерам. Но это не совсем удается, поскольку в памяти нефтяного сообщества, равно как и акционеров, еще свежи события конца 90-х годов. После приобретения Восточной нефтяной компании менеджмент ЮКОС без преувеличения расправлялся с владельцами мелких пакетов акций. В один строй с ними даже встала Федеральная комиссия по ценным бумагам (ФКЦБ), и ее руководитель Дмитрий Васильев не без помощи ЮКОС вынужден был осенью 1999 года уйти в отставку. Кстати, многолетняя война с миноритари-ями, интересы которых представлял небезызвестный Кеннет Дарт, обошлась компании в 15-20 млн. долларов. Впрочем, тяжелую длань владельцев ЮКОС ощутили на себе не только миноритарии. В 1993 году по итогам международного конкурса американская компания Amoco, которая в 1998 году вошла в состав ВР, получила право выступать в качестве эксклюзивного иностранного инвестора в освоении Приобского месторождения. Осенью 1999 года вначале Госдума, а затем Совет Федерации приняли закон о разработке этого месторождения на условиях СРП. Но партнерство не состоялось. ЮКОС, по сути, выдавил ВР из проекта, и та вынуждена была уйти не солоно хлебавши, не получив даже компенсацию за вложенные в его реализацию средства. Кстати, с точки зрения иностранных инвесторов стратегия развития ЮКОС выглядит несколько странно. Нефтяные компании мирового уровня основные прибыли получают от реализации продукции переработки - нефтепродуктов, сжиженного газа и нефтехимии, в то время как лишь 30-45% доходов формируется за счет продажи сырой нефти. Однако стратегическая политика ЮКОС базируется на том, что в downstream, то есть в нефтепереработке и продаже нефтепродуктов интерес представляют лишь те активы, которые, по словам Михаила Ходорковского, «увеличивают наши возможности сбыта нефти». Хотя известно, что при неблагоприятной ценовой конъюнктуре на мировом рынке наиболее прочные позиции имеют как раз те компании, которые широко представлены в перерабатывающей сфере.

Кто боится Валерия Гартунга

«Депутат от Челябинской области, член Комитета по бюджету и налогам Валерий Гартунг (группа «Регионы России») внес в Госдуму законопроект «0 правах граждан России на доходы от использования природных ресурсов Российской Федерации». В этом документе прописан механизм перераспределения так называемой природной ренты - доходов от добычи и использования нефти, газа, руды, леса и других национальных богатств в пользу каждого из 140 миллионов россиян. По подсчетам депутата, это позволит каждому жителю страны ежегодно получать на свой именной счет до 300 у.е... Кор.: Валерий Карлович, ваши оппоненты говорят, что перераспределение природной ренты по Гартунгу приведет к тому, что нефтянка лишится инвестиционной составляющей. Вот, например, глава ЮКОСа Михаил Ходорковский и так уже недавно пожаловался на нехватку оборотных средств. А тут еще придется делиться с 140 миллионами остальных россиян...

Гартунг: Средств на обновление фондов и оборудования не хватает только потому, что владельцы нефтяных компаний заняты собственным обогащением. Сумасшедшая прибыль в 200-300 процентов или вывозится за границу, или пылится дома. Я согласен, что часть ренты должна в качестве инвестиций направляться на развитие производства. Сколько должно идти в бюджет, сколько на именные счета населения - это вопросы, подлежащие обсуждению. Есть и еще один немаловажный нюанс. Если отдать всю ренту населению, то только за счет 13-процентного подоходного налога можно сформировать федеральный бюджет! Это значит, что отпадет необходимость взимать налоги с перерабатывающей промышленности. Вот вам и путь развития налоговой реформы, о которой сегодня так много споров».

Беседовал Дмитрий Севрюков («Трибуна», 10.04.2003)

Налоговые пустыри Мосальска

Немало вопросов к ЮКОС и со стороны экологов. Если судить по официальным заявлениям, то более «зеленой» и радеющей за сохранение природы компании просто не существует. На деле же, о чем свидетельствует проект строительства нефтепровода Ангарск-Дацин, происходит все наоборот. ЮКОС, например, даже не смущает то, что существует очень большая вероятность загрязнения Байкала.

Надо сказать, что о своем законопо-слушании ЮКОС говорит по любому поводу и на всех углах. Правда, навязчивая самореклама всегда настораживает. Тем более что еще пять лет назад контролируемые Михаилом Ходорковским компании весьма успешно претворяли в жизнь совсем иные принципы. Вплоть до 1997 года в небольшом городишке Мосаль-ске Калужской области по адресу: улица Ленина, дом 42 - было зарегистрировано более 30-ти юридических лиц, так или иначе связанных с «Роспромом». На месте, где, по идее, должен располагаться офис одного из крупнейших в России промышленных холдингов, находился пустырь с одним заколоченным и двумя разваливающимися домами без окон и дверей. А раньше здесь стоял ово-щесушильный завод. Но не суть. В 1997 году «Роспром» перечислил мо-сальской районной налоговой инспекции в виде НДС около 1 млрд. неденоминированных рублей. То есть от компании, которая владела огромными активами, за целый год поступило по тогдашнему курсу чуть больше 160 тыс. долларов. Кстати говоря, в феврале 1997 года функции управления ЮКОСом взял на себя «Роспром» и именно тогда Михаил Ходорковский стал председателем объединенного правления «Роспром-ЮКОС».

Следите за руками

При этом странности и загадочные моменты в истории с приобретением структурами Михаила Ходорковского привлекательных активов не сводятся исключительно к нефти. Поэтому на встрече с олигархами Владимир Путин вполне мог бы привести и другие примеры. Благо, что об этом главе государства постоянно напоминают, В конце 2002 года губернаторы Смоленской, Тамбовской, Тульской и Новгородской областей направили премьер-министру Михаилу Касьянову и в Генпрокуратуру письмо, в котором просили вернуть в федеральную собственность 20%-й пакет акций ОАО «Апатита», которым незаконно владеет группа «Роспром-Ме-натеп». Больше того. Контролируемое этой группой мурманское ОАО «Апатит» является монополистом по производству апатитового концентрата и буквально выкручивает руки предприятиям, работающим на этом сырье. В частности, новгородский комбинат «Акрон», который снабжает химическими удобрениями более 30 российских регионов, вынужден был в прошлом году закупать апатит по 43 доллара за тонну, тогда как его себестоимость составляла всего 15 долларов. ОАО «Апатит» искусственно завышало цену, реализуя сырье через посреднические фирмы. Как тогда заявил губернатор Смоленской области Виктор Маслов, это представляет собой «экономический терроризм». По его словам, ежегодно до 250-300 млн. долларов своей прибыли ОАО «Апатит» уводит от налогов через офшорные зоны. В декабре прошлого года в Смоленске состоялась акция протеста рабочих ОАО «Дорогобуж», которые призвали президента РФ, генерального прокурора и министра сельского хозяйства принять действенные меры по обузданию произвола ОАО «Апатит», ввести государственное регулирование цен на апатитовый концентрат, а от группы «Роспром-Менатеп» они потребовали отказаться от нечестных и противозаконных методов ведения бизнеса и возвратить государству присвоенный ею 20%-й пакет акций «Апатита». Но на сегодняшний день никаких существенных изменений ни в политике группы «Роспром-Менатеп», ни в действиях контролируемого ею «Апатита» не произошло. Нельзя не вспомнить и историю, связанную с попыткой ЮКОС взять под контроль Талаканское нефтегазокон-денсатное месторождение в Якутии. Центральный блок этого месторождения с извлекаемыми запасами в 124 млн. тонн нефти и 47 млрд, куб. метров газа был выставлен на конкурс в 2001 году, и ЮКОС встретил его во всеоружии. Компания Михаила Ходорковского нашла простое и очень изящное решение, взяв в партнеры небольшую якутскую компанию «Са-ханефтегаз». Этот альянс, предложивший гигантский бонус - 0,51 млрд. долларов, - и выиграл конкурс. Правда, скоро выяснилось, что ЮКОС не собирался платить эту сумму. Расчет делался на то, что правительство Якутии «простит» республиканскую часть бонуса в размере 300 млн. долларов. Любопытно, что произойти это должно было в то время, когда Якутия пострадала от сильного наводнения и вынуждена была просить федеральный центр о финансовой помощи, Тем не менее это не смутило ЮКОС. Правда, в последний момент местные депутаты одумались и отказались одобрить соответствующий законопроект. Словом, пирамида, которая расположена на корпоративном знамени ЮКОС и которая, по-видимому, должна символизировать мощь действий, духовную силу и стройность мышления, выглядит изрядно перекошенной. Видимо, поэтому Михаил Ходорковский с соратниками так активно ее подправляют, хотя, как известно, с несущей конструкцией надо обращаться очень осторожно.

МОСАЛЬСК - НАЛОГОВАЯ СТОЛИЦА ЮКОСА

«Город Мосальск - столица империи ЮКОС. Находится в Калужской области. Население - 5 тысяч человек. В Мосальск за все годы советской и постсоветской власти не провели газ, топят дровами. Обычная российская провинция: огороды за заборами, свиньи и бараны на улицах и красоты природы в виде леса через два квартала. Здесь, по адресу Ленина, 42, зарегистрирована большая часть промышленности группы МЕНАТЕП, в том числе нефтяной монстр Роспром и прервавший до Нового года свое существование холдинг ЮКСИ. Всего в списке больше двадцати сверхприбыльных предприятий. Все они платят налоги в мосальскую казну. Я нашел по адресу Ленина, 42 пустырь с одним заколоченным и двумя разрушающимися домами без окон и дверей, а также примыкающей к ним трубой - бывший ово-щесушильный завод в стиле «Дети подземелья» Короленко. На том же пустыре были в наличии угольная пыль и несколько ларьков, образующих мосальский рынок. Как выяснилось, налоги промышленных гигантов мало сказываются на состоянии Мосальского района. Это обычная аграрная провинция, где люди не получают зарплату по году. Живут огородом и дарами леса.

Со смешанным чувством покидал я Мосальск. Не увидел я здесь того, за чем ехал - ни бронзовых фонарей не увидел, ни дорог, мощеных мрамором... Но поездка поучительная. Мосальск - это вполне состоявшаяся модель нашей страны, читатель. Как город Глупову Щедрина или Макондоу Маркеса. Словом, какая страна, такой у нее и бизнес, а какой бизнес, такая у него и столица».

Булат Столяров, из статьи «Волшебники изумрудного города»,

«Огонек», 20.07.1998